「今の家に住み続けたいけど、まとまったお金が必要…」

「老後の資金や子どもの教育費、どうやって準備しよう…」

このようなお悩みを解決する手段の一つが、今回紹介する「リースバック」です。

リースバックとは、自宅を売却して現金を得た後も、賃貸契約を結ぶことでそのまま住み続けられる仕組みのことです。住み慣れた家を離れることなく、まとまった資金を調達できるため、近年注目を集めています。

本記事では、リースバックの基本的な仕組みやメリット・デメリット、利用する際の流れや注意点まで、初心者の方にも分かりやすく解説します。

今すぐ資金調達が必要な方はハウスマッチがおすすめ!

- 最短当日の現金化が可能

- 査定実績1万6000件

- 最大10社の同時査定

- 提携企業は100社以上

- 専門の担当者がお客様をサポート

まずは1分で完了の無料査定から

リースバックとは

リースバックとは、所有する自宅を不動産会社などに売却し、同時にその買主と賃貸借契約を結ぶことで、売却後も引き続きその家に住み続けられる金融サービスです。

自宅の所有権は買主へ移転しますが、毎月家賃を支払うことで居住を継続できます。

契約が成立すると、物件の査定額に基づいた売却代金が一括で支払われるため、急な資金ニーズにも対応可能です。

「売却」と「賃貸」を組み合わせることで、「住環境の維持」と「まとまった資金の確保」を両立できる、不動産の新しい活用方法として利用者が増えています。

リースバックがおすすめな人

リースバックは、特に以下のような目的やお悩みを持つ方におすすめです。

- 早急にまとまった資金が必要な方

- 老後の生活資金を準備したい方

- 将来の相続を円滑に進めたい方

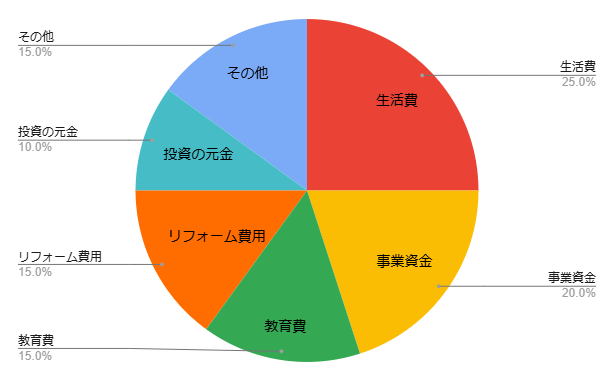

具体的な資金使途としては、以下のようなケースで多く利用されています。

- 生活費の補填

- 子どもの教育費や結婚資金

- 事業の運転資金や新規事業の元手

- 住宅ローンの完済や借入金の一括返済

- ご自宅のリフォーム費用

- 投資資金(NISAなど)

リースバックの審査は、主に不動産の価値に基づいておこなわれるため、銀行の融資や不動産担保ローンに比べて収入や年齢などの条件が比較的緩やかな傾向があります。

そのため、ご高齢の方や自営業の方など、幅広い層の方が利用しやすいのが特徴です。

資金調達にお悩みの方はリースバックをご利用ください!

まずは1分で完了の無料査定から

リースバックを実際に使用した例

ここでは、リースバックが実際にどのように活用されるのかの事例を2つ紹介します。

- 1、名古屋市/2020年築/60代男性/アパート経営

-

リースバック査定額:3,300万円

リースバック賃料:15万円男性一人暮らし。

当該物件が出来た直後に父が亡くなり、相続。

亡くなった父が不動産を多数所有していて現在も父から相続したアパート収入が月50万円ある。

国税局より相続税の追徴課税が3,000万円きたので3,000万円手元に残るように査定希望。

代金4,500万円、賃料17万円で報告するも売主の希望で左記金額で契約。 - 2、知多市/1978年築/70代男性/自営業

-

リースバック査定料:850万円

リースバック賃料:6.8万円ネットショップを自営しており事業拡大の為、リースバック希望。

名義人は10年前に亡くなった母で、相続人は問合せ者以外に姉と妹がいるが、10年以上連絡を取っていない。

増築による未登記建物、相続登記をしないと売れないことを説明し、兄弟に連絡を取るよう依頼するも連絡先がわからない。

弁護士に依頼し、戸籍謄本等から連絡の取れない姉と妹の連絡先を調べ上げ、売買の説明と登記の為の協力を依頼。

受注発注でネットショップを販売しているが注文がきても払えないのでストップしている。

姉と妹と連絡が取れるのに3か月かかり、その間銀行融資を5行相談したが断られた。

左記金額で契約。

リースバックのメリット

リースバックには、資金調達以外の面でも多くのメリットがあります。

- 将来的に買戻し(再購入)できる

- 売却後も住み続けることができる

- 売却したことを周囲に知られずに済む

- 短期間でまとまった資金を得られる

- 自宅の維持管理コスト・リスクが軽減される

- 住宅ローンの早期完済が可能になる

将来的に買戻し(再購入)できる

リースバックの大きな特徴は、一度売却した自宅を将来的に買い戻せる可能性がある点です。

経済状況が安定した後、再び自身の所有物としたい場合に備え、売買契約時に「再売買の予約」といった特約を付けることができます。

※買戻しには条件があり、契約内容によって可否や価格が異なります。契約違反(家賃滞納など)があると権利を失う場合があるため、契約時の確認が必要です。

売却後も住み続けることができる

リースバックでは、自宅を売却しても引っ越しや転校の必要がなく、今までの生活環境を維持できます。

お子様の学区を変えたくない方や、地域のコミュニティとの繋がりを大切にしたい方にとって、特に大きなメリットといえるでしょう。

売却したことを周囲に知られずに済む

リースバックは、ご近所の方に自宅を売却したことを知られずに手続きを進められます。

通常の売却では買主を見つけるために広告を出したり、内覧対応をする必要がありますが、リースバックは不動産会社などが直接物件を買い取るため、そうした販売活動はおこなわれません。

そのため、プライバシーを守りながら資金調達が可能です。

短期間でまとまった資金を得られる

一般的な不動産売却に比べて、非常にスピーディーに現金化できる点もリースバックのメリットです。

通常の売却では、買主探しから契約、引き渡しまで3ヶ月〜半年以上かかることも珍しくありません。リースバックは買主が不動産会社のため、査定から契約、入金までの期間が短く、急いで資金が必要な場合に非常に有効です。

リースバックなら資金の使い道が自由

リースバックで得た資金は、原則として自由に使うことができます。

ローンのように使途が限定されないため、自身の計画に合わせて柔軟に活用できる点も魅力です。

自宅の維持管理コスト・リスクが軽減される

リースバックでは売却によって所有権が移転するため、毎年かかる固定資産税や都市計画税の支払い義務がなくなります。

また、マンションの管理費・修繕積立金や、経年劣化による設備の修繕費用なども、原則として新しい所有者(貸主)の負担となります。

これにより、将来的な維持管理コストや災害時のリスクを軽減できます。

※火災保険料や小規模な修繕は、賃貸契約の内容によって借主負担となる場合があります。

住宅ローンの早期完済が可能になる

住宅ローンが残っている場合でも、リースバックの売却代金を返済に充てることで、ローンを完済できます。

毎月の返済負担や、将来の金利変動リスクから解放されるのは大きなメリットでしょう。

ただし、リースバックを利用するには売却価格がローン残債を上回っている(アンダーローン)必要があるので注意が必要です。

リースバックのデメリット

多くのメリットがある一方、リースバックには注意すべきデメリットも存在します。契約後に後悔しないよう、事前にしっかり理解しておきましょう。

- 家賃の支払いをしなくてはいけない

- 売却価格が相場より安くなる傾向にある

- 定期借家契約では契約期間が決められている

家賃の支払いをしなくてはいけない

リースバックで物件を売却すると、その後は賃貸契約となるため、毎月の家賃支払いが発生します。

リースバックの家賃は売却価格を基に設定されることが多いため、周辺の家賃相場よりも高くなる傾向があります。

将来にわたって安定的に支払い続けられるか、無理のない資金計画を立てることが重要です。

ただし、業者との交渉次第では売却価格を調整することで家賃を抑えられるケースもあります。

月々の支払額が住宅ローン返済額より下がる可能性もあるため、まずは相談してみましょう。

売却価格が相場より安くなる傾向にある

リースバックでの売却価格は、一般的な市場価格(相場)の70%〜90%程度と安くなる傾向があります。

これは、買主である不動産会社が、将来の固定資産税負担や物件価格の下落リスク、自社の利益などを考慮して価格を設定するためです。

「できるだけ高く売りたい」という方には、リースバックは向いていません。

定期借家契約では契約期間が決められている

賃貸借契約には「普通借家契約」と「定期借家契約」の2種類があります。

「定期借家契約」の場合、契約期間が満了すると更新されずに退去を求められる可能性があるので注意が必要です。

- 普通借家契約:借主が希望する限り、原則として契約は更新される

- 定期借家契約:契約期間が定められており、更新の保証はない。貸主と借主双方の合意がなければ再契約できない

「リースバックしたのに住み続けられない」というトラブルの多くは、この契約形態の認識不足が原因です。長く住み続けることを希望する場合は「普通借家契約」を締結できるかを契約前に確認しましょう。

買戻し価格が売却価格より高くなる

将来的に自宅を買い戻す際の価格は、一般的に売却した時の価格よりも高くなります。

目安としては、売却価格の1.1倍〜1.3倍程度に設定されるケースが多く見られます。

これは、買主(リースバック会社)の経費や利益が上乗せされるためです。

買戻しを希望する場合は、将来必要となる資金額も考慮しておく必要があります。

原則としてリフォームや改築が自由にできない

リースバックでは所有権が買主に移転するため、自宅は「借りている家」になります。

そのため、所有者である貸主の許可なく、大規模なリフォームや増改築をおこなうことはできません。

将来的にリフォームなどを検討している場合は、どこまでの変更が許容されるのかを契約前に確認しておきましょう。

リースバック利用時にかかる諸費用

リースバックを利用する際には、売却代金がそのまま手元に残るわけではありません。

契約手続きなどに伴う諸費用を事前に把握しておくことで、正確な資金計画を立てることができます。

契約時に必要な費用

売買契約から賃貸借契約を結ぶ際にかかる主な費用です。

登記費用

自宅の所有権を売主から買主へ移転するための「所有権移転登記」にかかる費用です。

司法書士へ支払う報酬と、登録免許税が含まれます。

印紙税

不動産売買契約書に貼付する印紙代です。

契約金額によって税額が異なります。

仲介手数料

リースバック会社が直接の買主となる「買取」の場合は、仲介手数料はかかりません。

しかし、リースバック会社が買主を探す「仲介」形式の場合は、仲介手数料が発生することがあります。

契約形態を事前に確認しましょう。

契約後に必要な費用

賃貸借契約を結んだ後、家賃以外に必要となる可能性がある費用です。

家賃保証料

家賃を滞納した場合に備えて加入する保証会社の利用料です。

一般的に、賃貸借契約の締結時に家賃の0.5〜1ヶ月分、その後は1年ごとに更新料がかかります。

火災保険料

賃借人として、火災や水漏れなどに備えるための火災保険への加入が義務付けられることがほとんどです。

リースバックを利用する流れ

ここでは、リースバックを利用する際の一般的な手続きの流れを解説します。

まずは、リースバック会社のWebサイトや電話で無料相談を申し込みます。

物件情報(住所、築年数、広さなど)を伝えることで、大まかな査定額を知ることができます。

提供した物件情報をもとに、買取価格と想定家賃の概算が提示されます。

これはあくまで目安の金額であり、実際の物件状況によって変動します。

不動産会社の担当者が実際に物件を訪問し、室内の状況や周辺環境などを詳しく調査します。

この調査結果に基づき、正式な買取価格と家賃が提示されます。

提示された買取価格や家賃、その他の契約条件に納得できれば、不動産売買契約を締結します。

契約前には、宅地建物取引士から重要事項説明を受け、内容を十分に理解した上で署名・捺印します。

買主である不動産会社から、売却代金の残金が支払われます。同時に、物件の所有権移転登記をおこない、賃貸借契約を締結します。

この際、家賃保証会社の保証料や火災保険料などが必要になる場合があります。

全ての手続きが完了すれば、所有者から賃借人として、引き続き自宅での生活がスタートします。

固定資産税などの支払いはなくなり、毎月の家賃を支払っていきます。

リースバックのトラブルや後悔した事例

リースバックは便利な仕組みですが、内容をよく理解していないとトラブルに繋がる可能性があります。

ここでは代表的なトラブルの事例を紹介するので、対策に役立ててください。

家賃の支払いができなくなった

売却後の家賃が思ったより高く、収入の減少なども重なって支払いが困難になり、結果的に退去せざるを得なくなるケースです。

【原因】

将来の収支計画を立てずに、目先の売却価格の高さだけで契約してしまった。

【対策】

契約前に自身の収入や生活費を踏まえ、長期的に支払い続けられる家賃額かを冷静に判断する。

ハウスマッチではお客様のライフプランに合った家賃をご提案致します。

賃貸借契約を更新できず退去になった

契約更新のタイミングで貸主から更新を断られ、住み続けられなくなるケースです。

【原因】

契約形態が「定期借家契約」であったこと。

定期借家契約では、貸主側に更新の義務がないため、再契約の合意が得られなければ退去する必要があります。

【対策】

「普通借家契約」で契約できる業者を選ぶ。

業者が倒産してしまった

契約したリースバック会社が倒産し、自宅の所有者が変わってしまうケースです。

【原因】

業者の経営状況の悪化。

【対策】

新しい所有者と改めて賃貸契約を結び直す。

家賃の条件が変わったり、最悪の場合は退去を求められたりするリスクもゼロではないので注意しましょう。

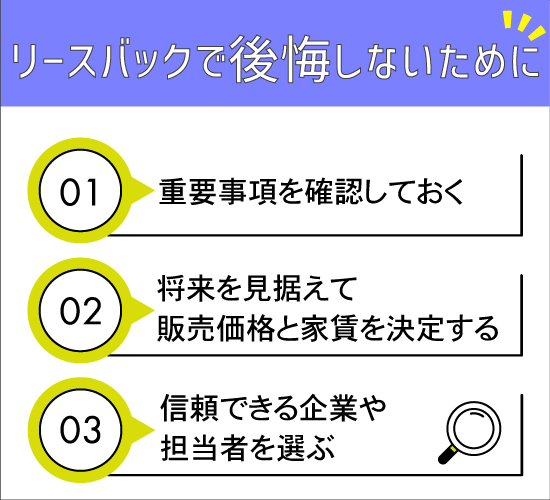

リースバックで後悔しないための対策

ここではリースバックで後悔しないために、契約前に必ず押さえておきたい3つのポイントを解説します。

- 重要事項を確認しておく

- 売却額と家賃は将来を見据えて判断する

- 信頼できる企業や担当者を選ぶ

重要事項を確認しておく

契約時は売却価格だけでなく、売却後の生活に関わる賃貸借契約の内容を隅々まで確認しましょう。

- 契約形態:「普通借家契約」か「定期借家契約」か

- 契約期間:いつまで住めるのか、更新の条件は何か

- 買戻し条件:将来買い戻せるか、その際の価格や条件はどうなっているか

- 費用負担:修繕費や原状回復費用は誰が負担するのか

これらの重要事項は、契約書や重要事項説明書に記載されています。

不明な点は必ず担当者に質問し、納得できるまで説明を求めましょう。

売却額と家賃は将来を見据えて判断する

リースバックでは目先の売却額の高さだけで判断せず、毎月の家賃とのバランスを考えることが大切です。

一般的に、売却額を高く設定すると家賃も高くなり、売却額を抑えると家賃も安くなる傾向があります。

複数の会社から見積もりを取り、自身のライフプランに合った無理のない資金計画を立てられる業者を選びましょう。

信頼できるリースバック業者を選ぶポイント

リースバックの成否は、パートナーとなる業者選びにかかっているといっても過言ではありません。

契約後に後悔しないためにも、以下の4つのポイントを基準に、信頼できる業者かどうかを見極めましょう。

契約内容を丁寧に説明してくれるか

メリットだけでなく、デメリットやリスクについても隠さず丁寧に説明してくれる担当者は信頼できます。

「定期借家契約と普通借家契約の違い」「買戻し条件の詳細」など、専門的で複雑な内容について、疑問が解消されるまで真摯に対応してくれるかを見極めましょう。

実績が豊富で経営基盤が安定しているか

リースバックは長期的な契約になるため、会社の安定性は非常に重要です。

会社のWebサイトで設立年や資本金、過去の取引実績などを確認し、経営基盤がしっかりしている会社を選びましょう。

豊富な実績は、様々なケースに対応できるノウハウの証明でもあります。

買戻しや契約終了時の条件が明確か

将来的に買戻しを少しでも検討している場合は、その条件が契約書に明記されているか必ず確認してください。

「いつまでに」「いくらで」買い戻せるのかが曖昧な契約は、将来のトラブルの原因になります。

買戻しの意思がない場合でも、契約終了時の手続きについて明確に説明してくれる業者を選びましょう。

リースバック以外の資金調達方法

自宅を活用した資金調達方法は、リースバック以外にもあります。

それぞれの特徴を理解し、自身に最適な方法を検討しましょう。

| 資金調達方法 | 特徴 |

|---|---|

| リバースモーゲージ | 自宅を担保に融資枠内で融資を受ける方法 |

| 不動産担保ローン | 不動産全般を担保に融資を受ける方法 |

| 任意売却 | 不動産を納得のいく価格で売却し取引を成立させる方法 |

リースバックとリバースモーゲージの違い

リバースモーゲージとは、不動産(自宅)を担保にして融資を受ける方法です。継続して自宅に住み続けられる点はリースバックと似ていますが、基本的な仕組み・特徴がまったく異なります。

| 比較項目 | リースバック | リバースモーゲージ |

|---|---|---|

| 対象物件 | 不動産全般 | 戸建・マンションなどの住宅 |

| 対象者 | 法人・個人 | 個人 |

| 年齢制限 | 成人年齢に達していれば利用可 | 主に55~80歳が対象 |

| 毎月の支払い | 家賃 | 利息(最終的には元金を一括返済する) |

| 住宅ローンの有無 | 抵当権付きでも利用できる | 抵当権が付いていない不動産のみ |

| 所有権 | 買取業者 | 現在の所有者 ※売却時まで |

| 資金の使用用途 | 自由 | 制限される場合あり(事業・投資資金は不可など) |

| 固定資産税の納税義務 | なし | あり |

| 家族の同居 | 制限なし | 本人・配偶者・子供のみ |

| 契約終了後 | 買戻し可能 | 契約終了後(死亡後)に売却あるいは相続人による一括返済 |

リバースモーゲージの契約期間中は利息のみ支払いが必要で、元金は契約者本人が亡くなったあとに自宅を売却するなどの方法で一括返済します。

リバースモーゲージは利用条件が厳しく、活用しにくい点がデメリットであるため、資金用途に制限がないリースバックがおすすめです。

不動産担保ローンとは

不動産ローンは、自宅を担保にお金を借りるローンで、リースバックと違い所有権は移転しません。

借入金を完済すれば、担保は解除され資産として手元に残ります。

ただし審査はリースバックより厳しく、返済が滞れば最終的に自宅を失うリスクがあります。

任意売却とは

任意売却は、住宅ローンの返済が困難になった場合の手段です。

競売よりも高い価格で売却できる可能性がありますが、売却後はその家に住み続けることはできません。

住み慣れた家を離れたくない場合は、任意売却ではなくリースバックが有力な選択肢となります。

リースバックについてよくある質問

ここでは、リースバックに関して多く寄せられる質問を確認していきましょう。

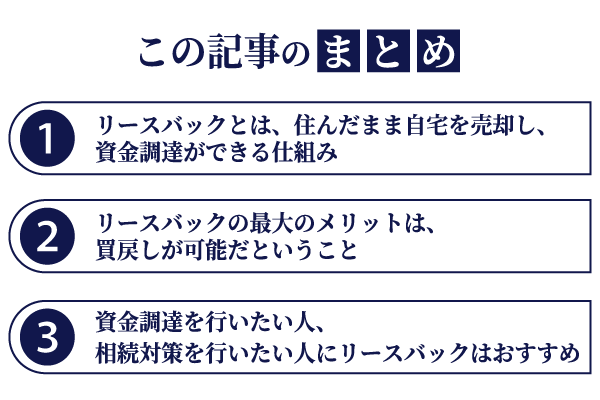

リースバックの仕組みを理解して後悔しないように利用しよう

本記事では、リースバックの仕組みやメリット・デメリットについて解説しました。

リースバックは、住み慣れた家での生活を続けながら、まとまった資金を調達できる画期的なサービスです。

メリットだけでなくデメリットや注意点もしっかりと理解し、自身のライフプランに合った形で活用することで、最大限の恩恵を受けられます。

まずは自身の状況でリースバックが活用できるのか、専門の会社に相談してみることから始めてみましょう。

まずはハウスマッチの無料一括査定を行ってみましょう

1分で完了!