「まとまった資金が必要だが、愛着のある家から離れたくない」「住宅ローンの返済負担を減らしたい」といった悩みを持つ方にとって、リースバックは有効な解決策の1つです。

本記事では、自宅を売却した後も賃貸として住み続けられる「リースバック方式」について、仕組みやメリット・デメリット、活用事例を解説します。

仕組みやリバースモーゲージとの違いを正しく理解し、自身の状況に合った選択ができるよう、ぜひ最後までご覧ください。

リースバック方式とは?

リースバック方式とは、自宅を不動産会社やリースバック運営会社などの第三者へ売却し、同時にその物件の「賃貸借契約」を結ぶことで、売却後も家賃を払いながらそのまま住み続けられるサービスです。

売買契約の成立時には、一括で売却代金を受け取れるため、資金調達と住居の確保を両立できるのが最大の特徴です。

買主となるリースバック事業者は、その物件を「投資用不動産」として運用し、家賃収入や将来的な売却益を得ることを目的としています。そのため、買取価格などの条件は市場相場とは異なる独自の基準で算出される傾向があります。

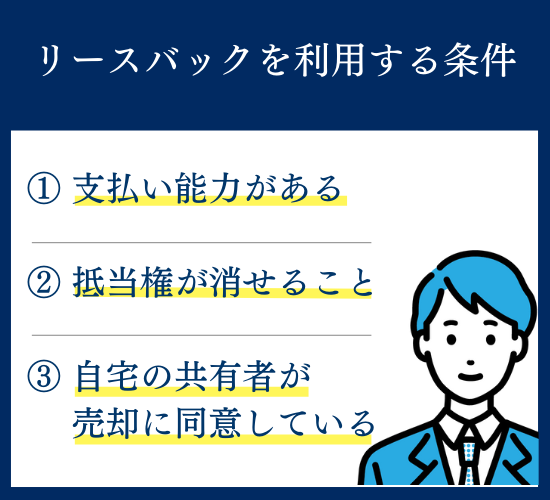

リースバックを利用する条件

リースバックは誰でも無条件で利用できるわけではありません。契約を成立させ、トラブルなく住み続けるためには、主に以下の3つの条件を満たす必要があります。

支払い能力がある

リースバック利用後は、「借主」として毎月の家賃を支払う必要があります。そのため、安定して家賃を支払い続けられる能力が審査されます。

具体的には、以下の項目が確認されます。

- 給与所得

- 事業所得

- 不動産賃貸収入

- 年金

リースバックは通常の賃貸審査と異なり、年齢制限が緩やかであるケースが多く、定年退職後で年金収入のみの方でも利用しやすいのが特徴です。また、売却代金の一部を家賃の前払い(敷金など)に充当することで、収入面の審査をカバーできる場合もあります。

抵当権が消せること

リースバックを利用するには、物件に設定されている「抵当権」を売却時に抹消する必要があります。抵当権とは、住宅ローンなどを借りる際に金融機関が不動産に設定する担保権のことです。

原則として、住宅ローンの残債を売却代金や自己資金で全額返済し、抵当権を抹消しなければ売却はできません。ただし、売却額がローン残高を下回る「オーバーローン」の状態であっても、金融機関の合意を得ておこなう「任意売却」とリースバックを組み合わせることで、利用できるケースがあります。

自宅の共有者が売却に同意している

物件の名義が複数人の共有になっている場合、リースバックをおこなうには共有者全員の同意と署名・捺印が必須です。自分以外の共有者がその家に住んでいないとしても、勝手に売却することは法律上できません。

トラブルを避けるためにも、検討段階から権利関係を確認し、共有者全員の意思を統一しておきましょう。

リースバックとリバースモーゲージの違い

リースバックとよく比較される資金調達方法に「リバースモーゲージ」があります。

どちらも「自宅に住み続けながら資金を得る」点は共通していますが、仕組みは大きく異なります。違いを正しく理解し、ご自身の目的に合った方法を選ぶことが大切です。

| 項目 | リースバック | リバースモーゲージ |

|---|---|---|

| 仕組み | 売却して賃貸で住む | 自宅を担保にお金を借りる |

| 所有権 | 買主(不動産会社など)へ移転 | 自分(所有者)のまま |

| 資金の受け取り | 一括受け取り | 一括・分割・限度枠など |

| 資金の使い道 | 原則自由(事業資金も可) | 原則自由(投資・事業は不可の場合あり) |

| 対象年齢 | 特になし | 55歳以上などの制限あり |

| 対象物件 | 戸建て・マンション・事務所など | 土地評価のある戸建てが中心 |

リースバック方式を利用するメリット

リースバックには、通常の不動産売却や融資にはない独自のメリットが複数あります。

短時間で資金調達が可能

リースバックは、一般的な仲介売却のように個人の買主を探す必要がなく、不動産会社などが直接買い取るため、現金化までのスピードが非常に速いのが特徴です。

仲介売却の場合、購入希望者を見つけ、内覧対応や価格交渉をおこなうため、売却までに3ヶ月〜半年以上かかることも珍しくありません。一方、リースバックであれば最短数週間〜1ヶ月程度で決済が完了し、まとまった現金を一括で受け取れます。

受け取った資金の使い道は原則自由なので、生活費、事業資金、医療費など、急な出費にも対応可能です。

売却後でも自宅に住み続けられる

リースバックの最大のメリットは、所有権を手放した後も、慣れ親しんだ我が家にそのまま住み続けられる点です。

通常の売却では、引き渡し日までに退去し、新居へ引っ越さなければなりません。これには引っ越し費用がかかるだけでなく、お子様の転校や、高齢の方にとっては環境変化によるストレスなど、生活への影響が大きくなります。

リースバックなら、引っ越しの手間や費用が不要なうえ、近所にも売却したことを知られずに、これまで通りの生活を送れます。

売却した自宅を買い戻せるケースもある

リースバック契約の内容によっては、将来的に資金の準備ができた段階で、売却した自宅を再度購入し、所有権を戻す「買戻し(再売買)」が可能です。

契約時に「買戻し特約(再売買の予約)」を付与することで、将来の買戻し価格や期間などの条件をあらかじめ決められます。「一時的に資金が必要だが、将来的には家を子供に残したい」といった希望がある場合には、買戻しプランのある業者を選びましょう。

不動産を所有するランニングコストがなくなる

リースバックでは、自宅を所有していると発生する維持費・税金の支払いが不要になります。

- 固定資産税・都市計画税

- マンションの管理費・修繕積立金

- 建物の修繕費用

- 火災保険料(建物部分)

リースバック後は「賃貸」となるため、これらの費用は新たな所有者(貸主)が負担します。借主は、家財保険や共益費などの負担のみとなるため、年間のランニングコストを大幅に削減できます。

自宅を所有するリスクを減らせる

不動産を所有し続けることには、資産価値の下落や、災害による建物の損壊といったリスクが伴います。また、将来的に誰も住まなくなった場合の「空き家問題」や、複雑な「相続トラブル」の種になることもあります。

元気なうちにリースバックで自宅を現金化しておくことは、将来の資産価値下落リスクを回避し、相続時の遺産分割をスムーズにするためにも有効です。

リースバックを利用するデメリット

リースバックにはメリットが多い一方、仕組み上のデメリットや注意点も存在します。

契約後に後悔しないよう、以下の点を事前に理解しておきましょう。

相場よりも売却価格は安くなる傾向がある

リースバックでの買取価格は、一般的な市場相場(仲介売却)の7割〜9割程度になる傾向があります。これは、買主である不動産会社が「利回り」を重視して価格を決定するためです。

また、将来的にその物件を第三者に売却する際のリスクなども考慮されるため、どうしても市場価格よりは低めの査定額となります。

「とにかく高く売りたい」という場合は通常の仲介売却の利用を、金額よりも「早期の資金化」や「住み続けること」を優先する場合はリースバック利用をというように、目的に合わせて検討しましょう。

住み続けられるとは限らない

「ずっと住み続けられる」と思って契約しても、契約形態によっては数年で退去を迫られる可能性があります。リースバックの賃貸契約には、大きく分けて「普通賃貸借契約」と「定期賃貸借契約」の2種類があり、どちらで契約するかが鍵になってきます。

普通賃貸借契約

借主が希望する限り、契約更新を続けられる契約です。正当な事由がない限り、貸主側から一方的に契約を終了させることはできません。

長く安心して住み続けたい場合は、普通賃貸借契約を採用している業者を選ぶことを強くおすすめします。

定期賃貸借契約

あらかじめ決められた契約期間(例:2年や3年)が満了すると、更新がなく契約が終了するタイプです。

再契約が可能な場合もありますが、それはあくまで「貸主と借主の合意」ができた場合のみであり、貸主の都合で再契約を拒否されれば退去しなければなりません。「思ったより長く住めなかった」というトラブルの多くは、この定期借家契約によるものです。

家賃が発生する

リースバックでは、所有していた頃にはかからなかった「家賃」が毎月発生します。

リースバックの家賃は、近隣の賃貸相場ではなく「売却価格」に「期待利回り」を掛けて算出されることが一般的です。そのため、売却価格を高く設定しすぎると、その分毎月の家賃も高くなり、周辺の賃貸相場よりも割高になってしまう可能性があります。

無理のない支払い計画を立てるためにも、売却額と家賃のバランスを調整しましょう。

税金が発生するケースがある

自宅を売却して利益(譲渡益)が出た場合、その利益に対して「譲渡所得税」がかかるケースがあります。

ただし、マイホームの売却には「3,000万円の特別控除」などの特例があり、一定の条件を満たせば税金がかからない、あるいは大幅に減額できる場合もあります。自身のケースで税金が発生するかどうか、事前に不動産会社や税理士へ相談しておきましょう。

リースバックの活用例

ここでは、実際にどのような場面でリースバックが活用されているのか、具体的な事例を3つ紹介します。

老後の資金確保

「年金だけでは生活費が不足している」「自宅のリフォーム資金や、将来の老人ホーム入居一時金を確保したい」といったシニア層の方に、リースバックは多く利用されています。

リースバックであれば、愛着のある地域コミュニティから離れることなく、自宅という資産を生活資金に変えられます。これを「不動産の流動化」と呼び、老後資金の不安を解消する手段として注目されています。

住宅ローン返済の負担軽減

住宅ローンの返済が家計を圧迫している場合、リースバックでローンを清算することで、月々の支払額を減らせる可能性があります。

- 現状:住宅ローン残債1,500万円/月々の返済13万円

- リースバック後:売却価格1,600万円でローン完済/月々の家賃9万円

- 結果:差額の100万円が手元に残り、月々の固定費も4万円削減

このように、ローン返済額よりも家賃を低く設定できれば、経済的な負担を大幅に改善し、生活を立て直せます。

離婚による財産分与のトラブル解消

離婚時、自宅は「誰が住むか」で揉めやすい財産です。

「夫は家を出るが、妻と子供は子供の学区を変えないために住み続けたい」というケースでは、リースバックが有効です。

自宅を売却して現金化することで、財産分与(現金の分配)がスムーズにおこなえ、住宅ローンの連帯保証なども解消できます。

そのうえで、妻を名義人として賃貸借契約を結べば、母子はそのまま自宅に住み続けられるので、双方の希望を満たした解決が可能になります。

リースバックを利用して家を売却しても住み続けよう!

本記事では、リースバック方式の仕組みやメリット・デメリット、具体的な活用例について解説しました。

リースバックの主なメリットは以下の通りです。

- 短期間でまとまった資金調達が可能

- 引っ越し不要で、住み慣れた家に住み続けられる

- 固定資産税などの維持費が不要になる

- 将来の資産価値下落リスクを回避できる

一方で、売却価格が相場より安くなる点や、契約形態(普通借家か定期借家か)によっては居住期間に制限が出る点には注意が必要です。

リースバックは、単に家を売るだけでなく、その後の生活設計まで含めた重要な決断です。後悔しないためには、メリットだけでなくリスクもしっかりと理解し、希望条件(家賃、居住期間、買戻しなど)に柔軟に対応してくれる不動産会社を選びましょう。