「リバースモーゲージがやばいの?」

「リバースモーゲージのデメリットは?」

上記のように疑問や不安を抱えてくる方は多いのではないでしょうか。

結論、リーバースモーゲージはやばいわけではありません。

ですが、デメリットや注意点を理解していなければ、後悔してしまうのも事実です。

今回は、リバースモーゲージがやばいと言われる理由やリバースモーゲージのデメリット、後悔しないためのポイントを紹介していきます。

これからリバースモーゲージの利用を検討している方は、ぜひ参考にしてください。

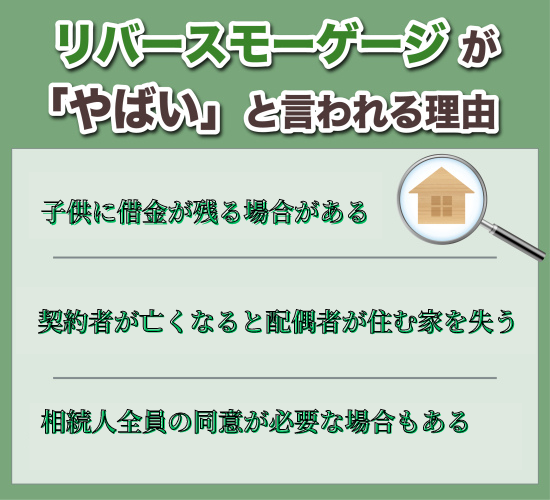

リバースモーゲージが「やばい」「罠」と言われる理由は?

リバースモーゲージが「やばい」と言われる理由は以下になります。

- 子供に借金が残る場合がある

- 契約者が亡くなると配偶者が住む家を失う

- 相続人全員の同意が必要な場合もある

それぞれの理由について解説していきます。

子供に借金が残る場合がある

リバースモーゲージは、契約者の死亡後に子どもに借金が残る可能性があります。

リバースモーゲージは、借り入れたお金は生前中は返済不要で、契約者が死亡後に担保となった自宅を売却して返済する仕組みです。

しかし、不動産価格の変動リスクがあるため、想定より不動産価格が落ちていれば、返済のために借入額に満たない分を相続人が負担しなければいけないケースが発生します。

そのことから、相続人の家族に借金が残る場合があるのです。

なので相続人に借金が残らなくするためにも以下の対策が必要になります。

- 複数の金融機関を比較して、金利や条件のよい商品を選ぶ

- 借り入れ額を抑える

- 不動産価格の変動リスクに備える

金利はリバースモーゲージの返済額に大きく影響するため、複数の金融機関の金利を比較し、できるだけ低い金利の商品を選ぶことが重要です。

また、金利以外にも、借り入れ限度額や返済方法、手数料などの条件を比較するようにしてください。

借り入れ額が大きければ大きいほど、将来の返済負担も大きくなるので、本当に必要な資金だけを借り入れるようにしましょう。

生活費だけでなく、医療費や介護費などの将来の出費も考慮して、計画的に借り入れ額を検討することが大切です。

不動産価格の変動リスクを軽減するために、金利固定期間を長く設定することで、金利上昇リスクを抑えることも大切です。

変動金利型ではなく、固定金利型を選ぶことで金利上昇に影響されることが少なるのでおすすめです。

このように、リバースモーゲージは死亡後に家族に借金が残る可能性があるので、対策をするようにしてください。

契約者が亡くなると配偶者が住む家を失う

リバースモーゲージの仕組みは、自宅を担保に資金を借り入れ、利用者が亡くなった後に担保不動産を売却して返済するというものです。そのため、利用者本人が亡くなった後のご家族の住まいについて不安を感じる方もいらっしゃるかと思います。

リバースモーゲージを利用すると、利用者本人が亡くなった後、以下のいずれかの方法で返済を行う必要があります。

- 相続人が借入金を返済する

- 担保不動産を売却して返済する

残った配偶者が引き続き住めない可能性としては、次の3つが挙げられます。

相続人が借入金を返済できない場合

相続人が借入金を返済できない場合は、担保不動産を売却して返済する必要があります。

担保不動産の価値が下落している場合

担保不動産の価値が下落している場合、売却しても借入金の返済に充てられない可能性があります。

上記の場合は、残った配偶者が住み続けることができないので注意が必要です。

契約者の他界後に、引き続き配偶者が自宅に住み続けたい場合は、配偶者名義で借り換えができる金融機関があります。

ただし、配偶者の借り換えの審査が通らず、債務の返済も不可能な場合には、担保に入れた自宅は売却せざるを得ないかもしれません。

結果的に配偶者が自宅を失う可能性はあります。

このように、契約者の死亡後は配偶者が家を失う可能性もあることを頭に入れておきましょう。

相続人全員の同意が必要な場合もある

リバースモーゲージを利用する際には、契約者本人だけでなく、推定相続人全員の同意が必要となる場合があります。

これは、リバースモーゲージの返済時に、担保となる不動産が売却される可能性があるためです。

推定相続人とは、具体的には、配偶者、子ども、兄弟姉妹、父母などが該当します。

リバースモーゲージを利用すると、契約者本人は老後の生活資金を確保できますが、推定相続人にとっては、本来相続できるはずだった不動産を失う可能性があります。

そのため、推定相続人の理解と協力が必要になるのです。

金融機関にとって、推定相続人の同意がないとリバースモーゲージを契約できないこともあるので、利用する前に相続人と話し合うようにしてください。

そもそもリバースモーゲージとは?

リバースモーゲージとは、自宅を担保に老後の生活資金を借りられるサービスです。

持ち家はあるけれど現金収入が少ない高齢者世帯にとって、死亡するまで自宅を手放さずに毎月の収入を確保できる手段として注目されています。

リバースモーゲージの特徴は、以下のとおりです。

- 老後の生活資金を確保できる

- 自宅に住み続けられる

- 生前中は元金の返済が不要

子供世代に家を継がせる必要がなく、亡くなった後の不動産処分も金融機関が行うため、相続人の負担にならないことが「リバースモーゲージ」の特徴です。

面倒を見てくれる家族もいない、年金だけで生活していく高齢者にとって、自宅を売らずに住み続けながら老後の生活資金を確保できる安心な制度です。

住む家は確保しつつ、その家を担保にお金を借りることで、月々の収入を補い、生活を安定させることができます。

リバースモーゲージは、老後の不安を解消し、安心して暮らしたい高齢者にとって、最適な商品といえます。

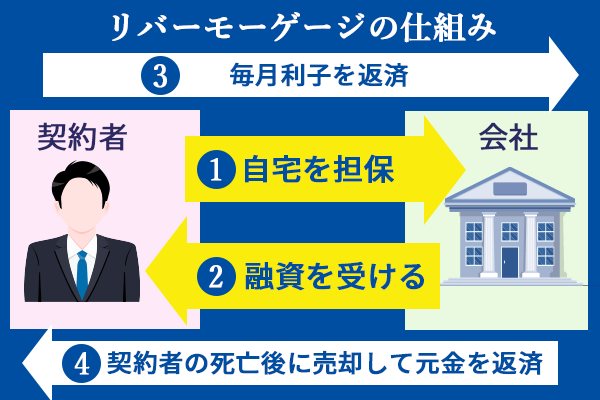

リバーモーゲージの仕組み

リバースモーゲージの仕組みは、自宅を担保に銀行からお金を借り、借りたお金は一括または年金のように毎月受け取ることができます。

返済に関しては、毎月利子だけを支払い、契約者が亡くなった後、担保となった自宅を売却することで、元本の返済を完了させます。

同じ用に不動産を担保に融資を受ける不動産担保ローンとは違い、毎月の支払いは利子の返済のみですので、毎月の支払いを抑えることができ、老後の生活に資金を有効活用することができます。

リバースモーゲージ利用の条件

リバースモーゲージは、老後の資金に関する不安を解消するために適していますが、利用には条件が伴います。

リバースモーゲージ利用の一般的な条件は以下の通りです。

- 年齢が55歳から80歳まで

- 資金の使い道

- 基本的には一戸建てのみ(マンションも担保対象となることはあります)

もちろん業者によって条件は異なるため、必ずしもすべて満たしていなければならないわけではありませんが、一般的には上記の点が条件として設けられています。

年齢に関しては、業者によって多少異なる場合はありますが、大まかに50歳から80歳が対象とされている場合が多いです。

資金の使い道に関しては、原則として事業資金や投資目的の利用を認めていない業者は多いです。

また、基本的には一戸建てを条件とする業者が多いですが、築年数が浅いマンションや資産価値の高いマンションであれば、担保の対象となる場合もあります。

条件を比較し、自分に適した業者でリバースモーゲージを利用するようにしましょう。

リースバックとの違いは?

リバースモーゲージとリバースモーゲージの違いは以下の通りです。

| リバースモゲージ | リースバック | |

|---|---|---|

| 所有権 | 借主のまま | 買い取り業者に移転 |

| 資金調達方法 | 融資 | 自宅売却 |

| 返済 | 利息とともに返済 | 返済義務なし |

| その他 | 利用条件あり | 比較的利用しやすい |

リバースモゲージとリースバックはそれぞれ複雑な仕組みです。

どちらを選ぶべきか迷っている場合は、金融機関や不動産会社などの専門家に相談し、自分に適した方法を選ぶようにしましょう。

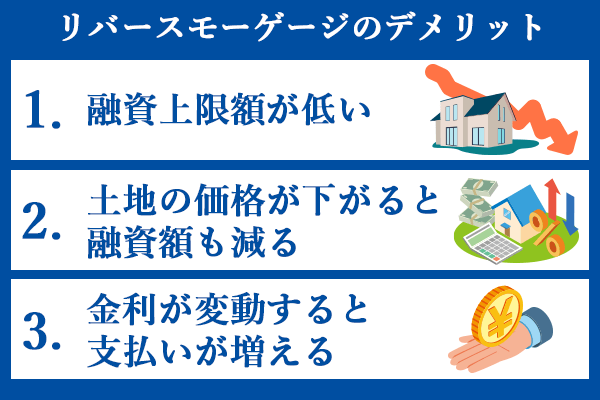

リバースモーゲージのデメリット

リバースモーゲージのリスクやデメリットは以下の通りです。

- 融資上限額が低い

- 土地の価格が下がると融資額も減る

- 金利が変動すると支払いが増える

それぞれのデメリットやリスクについて解説していきます。

融資上限額が低い

リバースモーゲージで借り入れることが出来る金額は、自宅の担保評価の50~70%程度になるのが一般的です。

その理由は、高齢者が自宅を担保に資金を借り入れるため、金融機関にとっては貸し倒れリスクが伴うからです。

担保評価額よりも多くの金額を融資してしまうと、将来、契約者が亡くなった際に担保不動産を売却しても、借入金を回収できない可能性が高くなります。

なので、地域や物件の評価額によっては、担保の対象にならなかったり、マンションは対象外となることが多くあります。

リバースモーゲージを利用したい場合は、事前に自宅が対象となるかどうか確認する必要があります。

リバースモーゲージによる借り入れを安易に計画に入れてしまうと、予定の金額が確保できないなど、計画通りの生活をおくることができなくなってしまう可能性があります。

リバースモーゲージは、老後の生活資金を確保する手段の一つとして検討することはできますが、あくまでも補助的な手段と捉えることが大切です。

土地の価格が下がると融資額も減る

リバースモーゲージは、契約後に自宅の担保価値が大幅に下落した場合、融資限度額が引き下げられることがあります。

なぜなら、リバースモーゲージの融資限度額は、契約時の担保評価額に基づいて設定されるためです。

融資限度額が引き下げられた場合、以下の影響を受ける可能性があります。

- 借入金の一部または全部を返済しなければならない

- 予定していた資金調達ができなくなる

- 生活資金が不足する

特に、郊外の不動産物件の場合、人口減少などの影響で物件価格が下落する可能性が高くなります。

そのため、リバースモーゲージを利用する場合は、以下の点に注意する必要があります。

借入額を慎重に検討する

将来の不動産価格の下落リスクを考慮し、必要最低限の金額のみを借り入れるようにしましょう。

金融機関の選定

融資限度額の引き下げ基準や、引き下げ後の対応など、金融機関によって異なる場合があります。複数の金融機関を比較検討し、自分に合った金融機関を選ぶことが重要です。

定期的な見直し

自宅の価値や自身の状況を定期的に確認し、必要に応じて借入額の調整を行うようにしましょう。

このように、物件の評価額が下がることで、融資額が少なくなり、一括返済を求められる可能性もあるので注意が必要です。

金利が変動すると支払いが増える

リバースモーゲージは金利が上昇すると支払いが増えて負担がかかるリスクがあります。

リバースモーゲージは、変動金利が一般的です。金利が上昇すると、利息負担が増え、月々の返済額が増えてしまいます。

借入額が大きいと、金利上昇による負担も大きくなります。

金利上昇リスクを軽減するために、以下の対策が有効です。

借入額を計画的に検討する

将来の金利上昇を見込み、必要最低限の金額のみを借り入れるようにしましょう。

固定金利期間の設定

一部の金融機関では、固定金利期間を設定できるプランを提供しています。金利上昇リスクを抑えたい場合は、固定金利期間を検討しましょう。

元金の随時返済

月々の返済額に加えて、ボーナスなどまとまったお金で元金を返済することで、利息負担を軽減することができます。

金利上昇に備えた資金準備

金利上昇に備えて、生活費とは別に予備資金を準備しておくことも有効です。

リバースモーゲージは、メリットだけでなくデメリットもあります。金利上昇リスクを含めたメリットとデメリットをよく理解したうえで、慎重に検討し、納得した上で利用することが大切です。

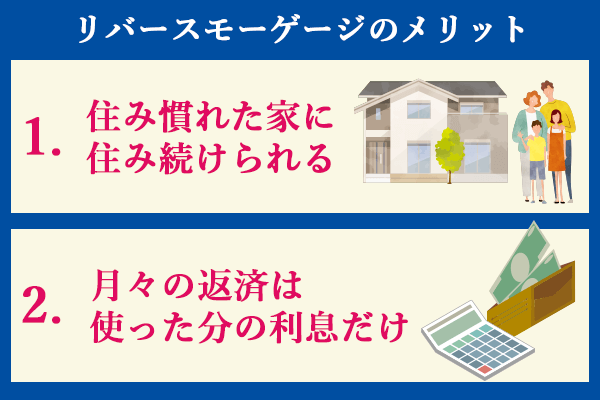

リバースモーゲージのメリット

リバースモーゲージのメリットは以下の通りです。

- 住み慣れた家に住み続けられる

- 月々の返済は使った分の利息だけ

それぞれのメリットを紹介していきます。

住み慣れた家に住み続けられる

リバースモーゲージには、多くのメリットがありますが、中でも大きなメリットは住み慣れた家で暮らし続けられることです。

高齢者にとって、住み慣れた家を離れることは、大きなストレスとなることがあります。

長年住み慣れた環境や、地域との繋がり、近所の人との付き合いなど、全てを手放すことは精神的に負担が大きくなります。

リバースモーゲージを利用すれば、自宅を担保に資金を借り入れることができるため、住み慣れた家を売却することなく、老後の生活資金を確保することができます。

また引っ越しする必要がないため、引っ越しにかかる費用も削減することができます。

このように、自宅に住み続けながら資金調達できることが、リバースモーゲージのメリットの一つです。

月々の返済は使った分の利息だけ

リバースモーゲージの最大のメリットは、毎月の返済が利息のみで済む点です。

通常の住宅ローンでは、毎月の返済額には元金と利息が含まれています。一方、リバースモーゲージでは元金の返済は死亡時まで猶予されるため、老後でも無理なく返済することができます。

収入が減少しがちな老後でも、リバースモーゲージを利用することで、生活資金や医療・介護資金を確保することができます。

また、リフォームや住み替えなど、住宅関連の費用にも利用できます。

住み慣れた家で快適に暮らしたり、バリアフリー化で安全な住環境を整備したり、旅行や趣味など、より充実したセカンドライフを送るための資金にも活用できます。

このように、老後で収入が少ない中、毎月の返済が利息分のみなので、経済的負担を軽減することができるのもリバースモーゲージのメリットになります。

リバースモーゲージで後悔しないためのポイント

リバースモーゲージの罠を避けるための対策は以下になります。

- 資金計画を立てる

- リースバックで資金調達する

それぞれの対策について解説していきます。

資金計画を立てる

リバースモーゲージは、計画的な利用と長生きリスクへの対策が大切です。

融資を受ける前に、利用可能額を確認し、使用用途を明確にし、毎月の使用限度額を決めておくことが重要です。

また、老後資金以外にも、リフォームや旅行など、様々な用途に利用できますが、使いすぎないように可能な範囲で計画的に利用することが大切になります。

リバースモーゲージは、契約者の死亡時に担保不動産を売却して返済されますが、契約者が長生きすると、融資限度額を使い切ってしまう可能性があります。

そうなると融資を受けることができなく、生活に負担がかかるので注意が必要です。

そのような事態にならないためにも対策として、以下の方法がおすすめです。

- 元金の定期的な返済

- 収入の確保(再就職)

- 介護保険などの活用

このように、リバースモーゲージを利用する際は、資金計画を立てることで様々なリスクに対応することができます。

利用する前に必ずシミュレーションをするようにしてください。

リースバックで資金調達する

リバースモーゲージ以外にもリースバックで資金調達することができます。

リースバックとは、自宅を所有者へ売却した後、その家を賃貸借契約で借りて住み続けることができる仕組みです。

リバースモーゲージとリースバックは、どちらも自宅を売却せずに資金調達できる方法ですが、それぞれメリットとデメリットがあります。

リバースモーゲージよりリースバックが優れているポイントは以下の通りです。

資金使途の自由度

リバースモーゲージは、基本的に生活資金や医療・介護費用などに利用する必要があります。一方、リースバックは資金使途が自由なので、事業資金や投資資金などにも利用できます。

借入金利息の支払い不要

リバースモーゲージは、借り入れた金額に対して利息が発生します。一方、リースバックは借入ではなく売却と賃貸借の契約となるため、利息の支払い義務がありません。

毎月の支払い額が一定

リバースモーゲージは、変動金利の場合、金利上昇によって毎月の支払い額が増える可能性があります。一方、リースバックは毎月の支払い額が一定なので、家計管理がしやすいというメリットがあります。

相続税対策になる

リバースモーゲージは、借り入れた金額は相続財産に含まれます。一方、リースバックは自宅を売却しているため、相続財産から除外されます。

短期間で資金調達できる

リバースモーゲージは、審査に時間がかかる場合があります。一方、リースバックは比較的短期間で資金調達できます。

ただし、リースバックにも以下のようなデメリットがあります。

- 返済義務がない代わりに、自宅の所有権を失う

- 毎月の賃料を支払い続ける必要がある

リバースモーゲージとリースバック、どちらを選ぶべきかは、個々の状況によって異なります。 それぞれのメリットとデメリットをよく理解したうえで、慎重に検討することが大切です。

リバースモーゲージに関するよくある質問

リバースモーゲージのよくある質問は、以下の通りです。

- リバースモーゲージで借りられる金額は?

- リバースモーゲージは何歳まで利用可能ですか?

- リバースモーゲージに向いているのはどんな人ですか?

リバースモーゲージの利用を迷っている方は、是非参考にしてみてください。

- リバースモーゲージで借りられる金額は?

-

リバースモゲージでは、借り入れできる金額が物件の担保評価の5割から7割程度になることが一般的です。

リバースモーゲージは、自宅を担保として住み続けながら、お金を調達できるため、売却した場合と比べると、調達できる金額は少なめになってしまうことを理解しておきましょう。

- リバースモーゲージは何歳まで利用可能ですか?

-

リバースモーゲージを利用できる年齢は、50歳から80歳程度に設定されていることが一般的です。

業者によっては、「60歳以上」「70歳以上」など高めの年齢設定から、上限がない場合もあるため、自分の年齢にあった業者を選ぶようにしましょう。

- リバースモーゲージに向いているのはどんな人ですか?

-

リバースモーゲージは老後の資金に不安がある人に向いています。

住む場所を変えずに資金を調達することができるため、環境は変えたくないが、老後の資金が欲しいという方には最適な選択です。

他にも老後資金の調達には、リースバックと言ったサービスもおすすめです。

リースバックは住まいを変えず、返済無しで資金調達することが可能です。

まとめ

今回は、「リバースモーゲージがやばいと言われる理由」などについて紹介していきました。

リバースモーゲージが「やばい」と言われる理由は以下になります。

- 子供に借金が残る場合がある

- 契約者が亡くなると配偶者が住む家を失う

- 相続人全員の同意が必要な場合もある

また、リバースモーゲージのデメリットやリスクは以下になります。

- 融資上限額が低い

- 土地の価格が下がると融資額も減る

- 金利が変動すると支払いが増える

このようにリバースモーゲージはメリットもありますが、デメリットやリスクも多くなるので、慎重に検討することが大切です。

老後資金の調達方法は、リバースモーゲージだけでなく、リースバックもおすすめになります。

自宅を短期間で売却することで、まとまった資金を得ることができ、家賃を支払うことで住み慣れた家に住み続けることができます。

なので、老後資金を調達する際はリースバックも検討するようにしましょう。

そこでおすすめなのが、一度で最大10社に一括査定(最大10社)ができる【ハウスマッチ】です。

一括査定を行う事で、一番条件が良いところを判断でき、実績豊富な専門スタッフと直接やり取りすることができるので、無駄な労力をかけることなく短期間でリースバック契約を行なうことができます。

これからリースバックの利用を検討してる方は、【ハウスマッチ】の利用をおすすめします。