「不動産担保ローンで審査に通らない原因は?」

「不動産担保ローンの審査が通るコツは?」

担保にできる不動産があり、まとまった資金が必要なのに、審査に通らないと悩んでる方は多いかと思います。

不動産担保ローンの審査に通らない理由は以下の6点です。

本記事では「不動産担保ローンの審査に通らない理由」や「不動産担保ローンの審査に通らない場合の対策」などを解説致します。

不動産担保ローンの審査に通らない、審査が不安という方は、ぜひ参考にしてください。

不動産担保ローンの審査通過率はかなり低いため

まとまった資金が必要な方はリースバックがおすすめです!

▼不動産担保ローンとリースバックの特徴を比較

| リースバック | 不動産担保ローン | |

|---|---|---|

| 現金化・融資 までの時間 | 最短当日融資が可能 | 1週間~2週間 |

| 審査条件 | 通過しやすい | 通過しにくい |

| 借り入れの有無 | 関係なし | 関係あり |

| 担保の設定 | 不要 | 必要 |

| 所有権 | 移転する | 移転しない |

「まとまった資金が必要だけど、審査に通らない…」という方は

ハウスマッチのリースバックがおすすめ!

\リースバックしたらあなたの家はいくら?/

リースバックとは、自宅を売却した後に、そのまま同じ家に住み続けることができる仕組みです。

この方法では、売却した不動産を新たな所有者(通常はリースバック事業者)から借りることで、まとまった売却資金を得ながら生活環境を維持できます。

また、不動産の売却なので資金の使い道は自由で、ご家族やご相続人の方に知られることなく進めることも可能です。

お客様担当者情報

| 株式会社NGU 代表取締役 川口隆太 | |

| 加盟団体 | 公益社団法人 全日本不動産協会 公益社団法人 不動産保証協会 公益財団法人 東日本不動産流通機構 |

| 契約数 | 464件 |

| 現地調査 | 571件 |

| リースバック契約率 | 81%以上 ※現地にて本査定を行ったお客様からの割合 2025年1月現在 |

細かく丁寧なサポートを行います。

必ず現地に赴き、隅々までリサーチをした上で、お客さまの資産が最大化される御提案を行います。

不動産担保ローンの審査に通らない理由

不動産担保ローンの審査に通らない理由は以下の通りです。

それぞれ具体的に解説しますので、不動産担保ローンの審査が不安な方や、審査に通らない方は参考にしてください。

不動産担保ローンの審査に通らなかった方は

一度リースバックもご検討ください

過去に審査に落ちたことがある方や、融資を受けたことがある方でも、リースバックなら資金調達が可能です。

信用力が欠けている

信用力に不安があると判断された場合、不動産担保ローンの審査が通る可能性は低くなります。

信用力が低いとみなされるのは、過去に住宅ローンを数ヶ月間滞納したり、自己破産・債務整理をした経験があるなどが該当します。

金融機関は、申込者が過去に金融事故の有無を調べられるため、金融事故情報が残っている間はローンの審査が通りにくいです。

また、金融事故歴がない場合でも安定した収入がない場合も、審査に通るのは難しいです。

安定してない収入とは、アルバイトであったり、生活保護で生活してたりする場合になります。

上記のように金融事故で起こしたことがあったり、安定した収入がない場合は審査に通過するのは難しくなります。

他に複数の借り入れがある

他社から借入れがある場合は、審査に通らない可能性もあります。

複数の借入れがあると、借入残高の総額がさらに大きくなり、借入残高の総額が増えれば、将来的に債務者がローンを返済できなくなるリスクも増えると判断されるからです。

他社からの借入額が少ない場合は、返済負担率をクリアできれば審査にとる可能性もあります。

なので、不動産担保ローンを申し込む前に、他社の借り入れを完済すれば、審査に通る可能性が高くなります。

また完済するのが難しい場合は、可能な限り返済して借入総額が少なくなるようにしましょう。

安定した収入源がない

不動産担保ローンの審査において、安定した収入源がないことは重大な障害となります。

金融機関は、借り手が返済能力を持っているかを慎重に評価します。

収入が不安定な場合、返済の遅延や滞納リスクが高まると見なされ、審査に通過できない可能性が高くなります。

また、フリーランスや自営業者の場合、収入が不安定と見られるケースが多いため、収入証明書類の提出や過去数年分の収入実績を示すことで信頼性を高める努力が必要です。

金融機関ごとに審査基準は異なりますが、収入の安定性を証明できる資料を揃えることが、不動産担保ローンの審査を通過するための重要なステップとなります。

担保にする不動産の評価が低い

担保にする不動産の評価が低い場合、不動産担保ローンの審査に通らないことがあります。

不動産の価値は、金融機関が融資額を決定する上での重要な指標です。

評価が低い理由として、物件の築年数が古い、立地条件が悪い、または法的制限がある場合などが挙げられます。

金融機関は、不動産の売却価値が借入額を下回るリスクを避けるため、評価が低い物件には慎重になりがちです。

評価を上げるためには、物件の状態を改善するリフォームや、第三者機関の鑑定を利用する方法があります。

これにより、審査通過の可能性を引き上げることが可能です。

担保にする不動産が第ニ抵当・第三抵当である

不動産担保ローンでは、担保にする不動産が第二抵当や第三抵当である場合、審査に通りにくくなります。

これは、既存の抵当権者が優先的に弁済を受ける権利を持つため、金融機関にとってリスクが高くなるためです。

特に、第一抵当の借入額が多い場合や、既存の借入が返済されていない場合、新たな借入が困難になる可能性が高まります。

このような状況では、既存のローンを一括返済して第一抵当を確保する、もしくは第一抵当権者との調整を行う必要があります。

借入条件を整えることで、審査に通る可能性を高めることが可能です。

書類不備や申し込み内容に不備がある

不動産担保ローンを申し込む際に、提出する書類に不備があったり、申込書の記載内容が異なっていたりする場合に、融資を断られてしまう可能性もあります。

例えば、担保にする不動産の情報に不備があるケースや、収入や勤続年数の記載が間違えてるなどです。

また、見え方をよくするために、嘘の内容を記載することも審査に落ちる原因になるので注意しましょう。

金融機関から提出を要求された書類が1枚でも不足していると、再提出を求められることになり、審査の結果が出るまでに時間がかかることもあります。

提出する書類に間違った記載がないか、不足している書類がないかを確認するようにしてください。

不動産担保ローンの審査基準について

不動産担保ローンの審査基準について把握しておきましょう。

不動産担保ローンの主な審査基準は以下です。

- 不動産の担保価値

- 返済能力

- 返済比率

- 他社からの借入件数と残高

- 滞納や延長などの信用情報

上記の審査基準について詳しく解説していきます。

不動産の担保価値

担保にする不動産の価値が高いと審査は通りやすくなり、融資可能額にも影響します。

金融機関によって不動産の評価の仕方は様々ですが、一般的には以下の計算式に基づき評価額を算出します。

不動産の建物の価値の評価方法は以下です。

建物の評価額=再調達費用×延床面積×残存年数÷法定耐用年数

※残存年数は、法定耐用年数から築年数を引いた年数

※法定耐用年数は、木造は22年、鉄筋コンクリートは47年

例)【シミュレーション条件】

- 再調達費用15万円

- 延床面積70㎡

- 法定耐用年数22年

- 残存年数12年(築年数10年)

再調達費用15万円×延床面積70㎡×残存年数12年÷法定耐用年数22年=約572万円

不動産の土地の価値の評価方法は以下です。

土地の評価額=路線価×土地の面積

例)【シミュレーション条件】

- 路線価20万円

- 土地の面積90㎡

路線価20万円×土地の面積90㎡=1,800万円

建物の場合は、残存年数により価格が下がるが、土地は立地が重要視された路線価によって割り出すため大幅に価値が下がる可能性は低いです。

上記の計算式に基づき、不動産の評価額を算出し、審査されます。

返済能力

不動産担保ローンは、不動産の価値と個人の信用力の2つを重視され審査されます。

個人の返済能力も審査基準では大切です。

主に以下の内容が確認されます。

- 収入状況

- 勤続年数

- 過去の金融トラブルの有無

- 他社での借入れの確認

上記を調査し、返済能力があり信用できるか調べられます。

それぞれ具体的には以下のようなポイントを審査されます。

- 収入状況

-

安定した収入があり、借入額に対する返済比率を確認し、問題なく返済できるかを確認されます。

- 勤続年数

-

勤続年数が長く働いてるほうが、転職することは少ないと判断され審査に通りやすくなります。また、勤続年数が浅い場合でも不動産価値が高かったり、収入が高い場合は審査に通る場合もあります。

- 過去の金融トラブルの有無

-

過去の金銭トラブルがある場合は、不動産担保ローンの審査に通りにくくなります。トラブルから期間が経っていたら、信用が回復しており審査に通ることもあります。

- 他社での借入れの確認

-

他社からの借入れがあり借入額が多い場合は、審査に影響することがあります。借入額が少なく返済が可能と判断されれば審査に通ります。

上記を基準に返済能力があるか判断され審査が行なわれます。

不動産担保ローンの審査基準を踏まえて

審査に通らないと感じた方は一度リースバックもご検討ください

過去に審査に落ちたことがある方や、融資を受けたことがある方でも、リースバックなら資金調達が可能です。

返済比率

不動産担保ローンの審査では、申込者の返済比率が重要なポイントとなります。

| 返済比率例 | ||

|---|---|---|

| 年収 | 年間返済額 | 返済比率 |

| 400万円 | 120万円 | 30% |

| 600万円 | 180万円 | 30% |

返済比率とは、年収に対してローン返済額がどの程度を占めるかを示す指標です。

金融機関は、申込者が無理なく返済を続けられるかどうかを判断するために、安定した収入や勤続年数、雇用形態なども確認します。

返済比率が高すぎる場合は、返済能力が不足しているとみなされ、審査に通らない原因となるのです。

返済比率の目安は金融機関によって異なりますが、一般的には年収の30〜35%以内が基準とされています。

他社からの借入件数と残高

不動産担保ローンの審査では、他社からの借入件数と残高が重要な審査項目となります。

他社からの借入が多い場合、金融機関は返済能力に問題ないか入念に調べ、結果的に審査が厳しくなりやすいです。

理由としては、すでに複数の金融機関や貸金業者から借入があると、毎月の返済負担が大きくなり、返済不能に陥るリスクが高まるためです。

特に、借入先が複数ある場合や、借入残高が高額である場合は注意が必要になります。

例えば、住宅ローンやカードローン、消費者金融などからの借入が重なっていると、総返済額が膨らみ、返済比率が審査基準を超えてしまうこともあるのです。

滞納や延長などの信用情報

不動産担保ローンの審査では、申込者の信用情報が厳しくチェックされます。

信用情報とは、過去のローンやクレジットカードの利用履歴、返済状況などが記録されたもので、金融機関は信用情報機関を通じてこれらの情報を確認することができます。

特に、過去に返済の滞納や延長、長期延滞、自己破産や債務整理といった金融事故がある場合、信用情報に「異動情報」として登録され、審査に大きな影響を及ぼすのです。

具体的には、滞納や延長を何度も繰り返している場合や、3ヶ月以上の長期延滞がある場合は、返済能力に問題があると判断され、審査通過は非常に難しくなります。

また、信用情報に登録された滞納や延長などの情報は、完済後も一定期間(通常は5年間)記録が残るため、今後の融資やローン申請に影響を与えることがあります。

不動産担保ローンの審査に通らない場合の対策

不動産担保ローンの審査に通らない場合の対策は以下です。

- 融資希望額を減額する

- 申し込む金融機関の変更

- 担保にする不動産の変更

- 担当者には嘘をつかずに正確な情報を伝える

- ノンバンクの会社に申し込む

- 担保にする不動産から近い金融機関に申し込む

- 返すことが可能な借金を完済する

上記の対策をすることで審査に通る可能性があるので把握しておきましょう。

それぞれの対策について説明していきます。

不動産担保ローンに通らなかった後の対策として

現在の借入有無が関係なく、担保の設定が不要な

リースバックもおすすめです。

過去に審査に通らなかった方でも、

リースバックなら資金調達が可能です。

融資希望額を減額する

審査に落ちた場合は、融資希望額を減額することで審査に通る可能性もあります。

融資希望額が高すぎると、申込者のご返済能力や不動産の担保価値に見合わないとして審査に落ちやすくなります。

そのため、融資希望額は返済能力と融資額のバランスが大切です。

また、金融機関から「希望した融資金額の借り入れは難しいが、減額した〇〇〇万円なら融資可能です」と提案をもらえるケースもあります。

その場合は、提案された融資金額で問題なければ承諾するとスムーズに融資を受けることが可能です。

申し込む際に融資希望額が多すぎると審査に落ちる可能性もあるので、融資希望額を減らして審査に通りやすくするのも一つの対策になります。

申し込む金融機関の変更

審査に通らなかった場合は、他の金融機関で申し込むことで審査に通ることもあります。

審査の基準は、各金融機関ごとに異なるため、申込先を変えると審査に通る可能性があります。

メガバンク、都市銀行、信託銀行、地方銀行、ノンバンクなど、金融機関によって審査基準が異なります。

一度審査に落ちてしまったら、違う金融機関で申し込むようにしましょう。

担保にする不動産の変更

担保価値が低い物件から、担保価値が高い物件に変えて再度申請すれば審査に通る場合があります。

担保する不動産の価値の低さや、対応エリア外などで審査に落ちるケースもあります。

また、自分では、資産価値の高い不動産と思っていても、審査では災害リスクなどを懸念され、思っていた価値より低く評価されることがあります。

住宅だけではなく、 投資物件や家族所有の物件を担保できる金融機関もあるので、地方に物件がある方は 全国対応の金融機関に相談するのも一つの方法です。

担保にする不動産を変更することにより、審査に通ることがあるので試してみてください。

担当者には嘘をつかずに正確な情報を伝える

最近ではネット申し込みの金融機関が多くなりますが、申し込みに来店が必要なケースもあります。

ローンの担当者との面談を行う際には、嘘をつかずに正確な情報を伝えることも大切です。

金融機関の担当者は日々多くのローン利用希望者と面談しており、担保とする不動産や属性について徹底的に調査を行うため、嘘をつくのは逆効果です。

融資実行後に嘘が発覚した場合は、一括返済を求められる可能性もあるので注意してください。

不利になることも正直に伝えるなど真摯に対応することで、金融機関から信頼を得ることができ、結果として審査に通りやすくなります。

ノンバンクの会社に申し込む

大手メガバンクや銀行よりも、ノンバンクのほうが審査に通りやすいです。

ノンバンクは独自の審査基準を設けていて、柔軟に対応してくれるので審査に通る可能性が高くなります。

実際に銀行の「不動産担保ローン」の審査に落ちたが、ノンバンクで再度申し込みしたら審査が通ったということはよくあります。

ノンバンクは差別化をはかるため、銀行で不動産担保ローンの審査に落ちた人などをターゲットしてることもあり、独自の審査基準を満たせば融資できるようにしてます。

そのような、ターゲットの違いも審査に通りやすくなる一つの理由です。

担保にする不動産から近い金融機関に申し込む

不動産担保ローンの審査に通過しやすくするための有効な方法の一つが、担保にする不動産の所在地に近い金融機関へ申し込むことです。

地元の金融機関は、その地域の不動産価値や流通性、地域特有の事情に精通しているため、担保評価がより正確かつスムーズに行われやすいという特徴があります。

また、地元金融機関であれば、申込から審査、契約手続きまでのコミュニケーションが取りやすく、必要書類の提出や追加説明が求められた際も迅速に対応が可能です。

一方で、全国規模の金融機関では地域ごとの不動産事情を細かく把握できないこともあり、評価が厳しくなるケースがあります。

そのため、地域の金融機関を積極的に活用することで、不動産担保ローンの利用がより現実的かつ有利になるでしょう。

返すことが可能な借金を完済する

不動産担保ローンの審査に通過するためには、他社からの借入件数や残高を減らすことが重要です。

特に、返済が可能な借金はできるだけ早く完済し、借入先を減らすことが審査通過の近道となります。

また、借入件数や残高が多いままだと、金融機関は返済負担が大きいと判断し、審査で不利になる可能性が高まります。

さらに、完済後はカードローンやクレジットカードのキャッシング枠も解約することが大切です。

なぜなら、借入枠が残ったままの場合、再度借入が可能な状態と見なされ、審査に影響する場合があるからです。

このように、返済可能な借金を完済し、借入件数や残高を減らすことで、不動産担保ローンの審査において有利な状況を作り出すことができます。

不動産担保ローンの審査時に必要な書類

不動産担保ローン申込時の必要書類としては、以下になります。

- 本人確認書類

- 担保にする不動産関連の書類

- 収入・納税状況がわかる書類

各書類について解説していきます。

本人確認書類

本人確認では申込者が本人であるかを確認するための書類になります。

基本的に以下のものが必要となります。

- 運転免許証

- パスポート

- マイナンバーカード

- 住民基本台帳カード

- 健康保険証(国民保険証)

運転免許証などの顔付の本人確認書がない場合は、健康保険証、住民票、印鑑証明など2点が必要になります。

住民票の住所と免許証など記載の住所が違うと審査が中断されることもあるので、提出前に確認してください。

引っ越ししたばかりで住所変更してないこともよくあるので、注意するようにしてください。

また、法人で申込む場合は、代表者の本人確認書類と登記簿謄本(発行日よりも3ヶ月以内のもの)を提出する必要があります。

登記簿謄本は、管轄の法務局で発行可能なので、申し込む前に用意しておくとスムーズに手続きすることができます。

不動産担保ローンの申し込み時には、本人確認書類が必要になるので。用意するようにしましょう。

担保にする不動産関連の書類

担保となる不動産関連の書類の提出も必要です。

金融機関によっても異なりますが、以下の書類を提出します。

場合によっては複数の提出を求められるケースがあります。

- 土地・建物の登記事項証明書

- 公図

- 名寄台帳や固定資産評価証明書

不動産関連の書類は、申込者が個人事業主・法人にかかわらず同じ書類が必要になります。

「土地・建物の登記事項証明書」と「公図」は法務局で発行可能です。

また、「名寄台帳や固定資産評価証明書」は、対象の不動産の所在地が東京23区の場合は都税事務所で、それ以外の地域は市役所で取得することができます。

担保にする不動産関連の書類も必要になるので事前に準備しておくようにしましょう。

収入・納税状況がわかる書類

個人事業主や法人の場合は収入や納税状況を示す以下の書類も必要になります。

| 個人事業主の場合 | 法人の場合 |

|---|---|

| 確定申告書または源泉徴収票 所得税 住民税 固定資産税の納税証明書 | 決算書 法人税 法人事業税の納税証明書 商業登記簿謄本(登記事項証明書) |

個人事業主の場合は、収入を確認できる書類(確定申告書2〜3期分や源泉徴収票)、各種納税証明書(所得税・住民税・固定資産税など)の提出を求められます。

法人の場合は、書類の正当性を証明する商業登記簿謄本(登記事項証明書)または履歴事項全部証明書の提出が必要です。

また、会社の収支や納税状況を確認するために、決算書(2〜3期分)や法人事業税・法人税など納税証明書、借入計画書も求められます。

上記の必要書類に関して、金融機関等により異なる可能性があるので、詳細については申し込みをご検討中の各金融機関等に確認するようにしてください。

不動産担保ローンを利用する流れ

不動産担保ローンを利用する流れは以下の通りです。

- 業者を決めて申込みを行う

- 基本情報から仮審査を受ける

- 不動産の評価などが実施され本審査を受ける

- 契約を締結して入金を受ける

それぞれ具体的にどういったことが行われるのか解説しますので、これから不動産担保ローンの利用することを検討されている方はぜひ参考にしてください。

業者を決めて申込みを行う

不動産担保ローンを利用するには、業者を選び申し込みを行わなければなりません。

金融機関やノンバンクなど、さまざまな選択肢がある中で、金利や条件、評判を比較検討することが重要です。

業者によって融資条件やサービスが異なるため、自分の目的に合った業者を選びましょう。

申し込み時には、基本情報や不動産の概要を提出します。

特に重要なのは、業者の実績や信頼性を確認することです。

オンラインや店舗での申し込みが可能で、担当者から詳しい説明を受けながら進めると、スムーズに手続きを始めることができます。

基本情報から仮審査を受ける

申し込み後、不動産担保ローンの仮審査が行われます。

仮審査では、申込者の収入や信用情報、不動産の基本的な情報がチェックされます。

ここで主に確認されるのは、返済能力が十分にあるか、担保不動産の概要が融資基準を満たしているかです。

仮審査は、本審査と比べて手続きが簡易であり、短期間で結果が出ることが一般的です。

必要書類を正確に提出し、不備がないようにすることが大切です。

この段階をクリアすることで、本審査に進むための土台が整います。

不動産の評価などが実施され本審査を受ける

仮審査を通過すると、不動産の評価を含む本審査が行われます。

ここでは、担保とする不動産の市場価値や法的な状況が詳細に評価され、融資可能額が決定されます。

また、申込者の収入状況や信用情報も再確認されます。

評価額が低い場合や申込者の返済能力が不十分と判断されると、融資が難しくなる場合があります。

不動産の評価は専門の査定士が行い、建物や土地の状態、立地条件などが細かくチェックされます。

このプロセスが完了すると、契約内容が確定します。

契約を締結して入金を受ける

本審査を通過した後、契約を締結して入金を受ける段階に進みます。

契約内容には、融資額や金利、返済条件、担保に関する詳細が記載されます。

契約前には、必ず内容を十分に確認し、不明点があれば担当者に質問することが大切です。

契約が締結されると、指定された銀行口座に融資金が振り込まれます。

入金までの期間は、業者や手続き内容によって異なりますが、早い場合は数日で完了します。

この段階を経て、不動産担保ローンの利用が正式に開始されます。

不動産担保ローンに通らない際によくある質問

不動産担保ローンの審査に通らない際によくある質問は以下の通りです。

- 絶対に借りられる不動産担保ローンはありますか?

- 不動産担保ローンの本審査で落ちる確率は?

- 即日融資が可能な個人向けの不動産担保ローンはありますか?

それぞれ具体的に解説していますので、ぜひ参考にしてください。

絶対に借りられる不動産担保ローンはありますか?

絶対に借りられる不動産担保ローンは存在しません。※

金融機関や業者は、融資先の返済能力や担保不動産の評価を基に厳密な審査を行います。

そのため、すべての申込者が承認されるわけではありません。

ただし、審査基準が比較的緩やかな業者を選ぶことで、借り入れの可能性を高めることができます。

また、事前に収入や信用情報を整え、不動産の状態を改善するなどの準備を行うことで、審査通過の確率を上げることが可能です。

不動産担保ローンの申し込みを検討する際には、複数の業者を比較し、自分の状況に合った選択をすることが大切です。

比較的、審査基準が緩やかな業者をお探しの方は以下の記事をご覧ください。

※賃金業法16条では「審査の甘い」「絶対に借りれる」という表現は禁止されているため、そういった表現での広告を出向している業者は悪徳業者の可能性が高いため、ご注意ください。

不動産担保ローンの本審査で落ちる確率は?

不動産担保ローンの本審査で落ちる確率は、申込者の状況や業者によって異なりますが、一般的には仮審査を通過した場合でも一定の確率で本審査で否決されるケースがあります。

本審査では、不動産の評価額や法的な問題、申込者の返済能力や信用情報がさらに詳細に審査されます。

不動産の評価が融資希望額に満たない場合や、収入の安定性が不十分と判断される場合は、本審査で否決される可能性が高まります。

また、過去の金融トラブルが信用情報に記録されている場合も注意が必要です。

本審査を通過するためには、事前に必要書類を正確に揃え、不動産や収入状況を確認しておくことが重要です。

即日融資が可能な個人向けの不動産担保ローンはありますか?

即日融資が可能な個人向けの不動産担保ローンは、一部のノンバンク系業者などで提供されている場合があります。

ただし、不動産担保ローンは、担保となる不動産の評価や信用情報の確認など、審査に時間を要するため、即日融資を受けるのは一般的に難しいとされています。

即日融資が可能であっても、事前に必要書類を完備しておくことや、簡易な審査基準を採用している業者を選ぶ必要があります。

また、即日対応を謳う業者の中には、高金利や不利な契約条件を提示する場合もあるため、慎重に業者を選び、契約内容を十分に確認することが重要です。

即日融資の不動産担保ローンをお探しの方は以下の記事もご覧ください。

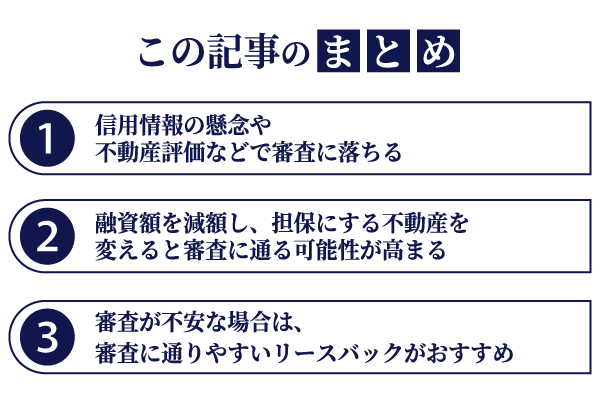

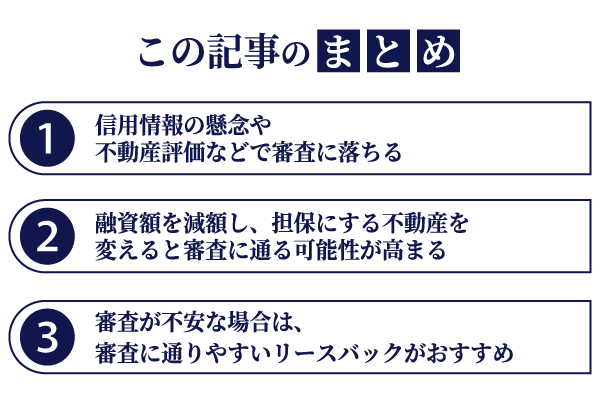

まとめ

不動産担保ローンに通らない人は、担保する不動産、信用力、返済能力に問題があることが多いです。

本記事では、「不動産担保ローンに通らない人の特徴」や「不動産担保ローンの審査に通らない場合の対策」などを紹介しました。

審査に落ちた場合は、担保した不動産の変更や、ノンバンクを利用することで審査に通る可能性が高くなります。

これから「不動産担保ローン」を利用する方は、参考にしていただき、審査通過を目指しましょう。

審査に通らない恐れがある方は、

先にリースバックの簡単査定を利用ことをおすすめします!

▼不動産担保ローンとリースバックの特徴を比較

| リースバック | 不動産担保ローン | |

|---|---|---|

| 審査条件 | 通過しやすい | 通過しにくい |

| 現金化・融資 までの時間 | 最短当日融資が可能 | 最短1週間程 |

| 借り入れの有無 | なし | あり |

| 担保の設定 | 不要 | 必要 |

| 所有権 | 移転する | 移転しない |

審査に通りたい!すぐに資金調達したい方は

ハウスマッチのリースバックがおすすめ!

\リースバックしたらあなたの家はいくら?/