「急な収入減で、このまま住宅ローンを払い続けられるだろうか…」

「もし滞納してしまったら、この家はどうなるんだろう?」

このような不安を抱えていませんか。

結論からお伝えすると、住宅ローンの支払いを滞納し続けると、最悪の場合、大切なご自宅を失うことになります。

しかし、打つ手がないわけではありません。支払いが困難になった場合でも、早期に正しい対処をすれば、競売などの最悪の事態を回避できる可能性はあります。

本記事では、住宅ローンを滞納した場合に起こる問題から、具体的な8つの対処法、やってはいけないことまでを分かりやすく解説します。

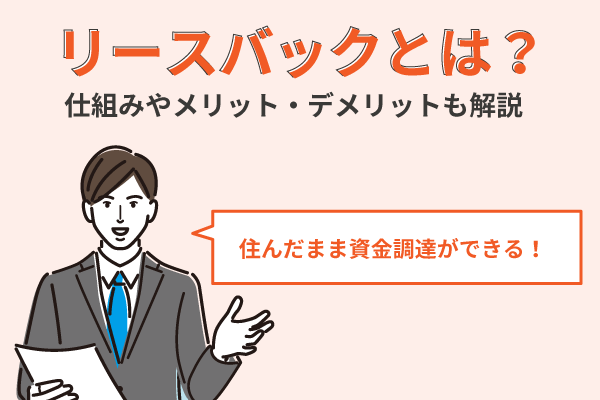

リースバックなら今の家に住み続けながら

住宅ローンの支払いから解放されます!

リースバックとは、自宅を売却した後に、そのまま同じ家に住み続けることができる仕組みです。

この方法では、売却した不動産を新たな所有者(通常はリースバック事業者)から借りることで、まとまった売却資金を得ながら生活環境を維持できます。

- 引越し不要で住み続けることができる

- 固定資産税から解放される

- 将来的に買い戻せる

- 売却したことが周囲にバレない

お客様担当者情報

| 株式会社NGU 代表取締役 川口隆太 | |

| 加盟団体 | 公益社団法人 全日本不動産協会 公益社団法人 不動産保証協会 公益財団法人 東日本不動産流通機構 |

| 契約数 | 464件 |

| 現地調査 | 571件 |

| リースバック契約率 | 81%以上 ※現地にて本査定を行ったお客様からの割合 2025年2月現在 |

細かく丁寧なサポートを行います。

必ず現地に赴き、隅々までリサーチをした上で、お客さまの資産が最大化される御提案を行います。

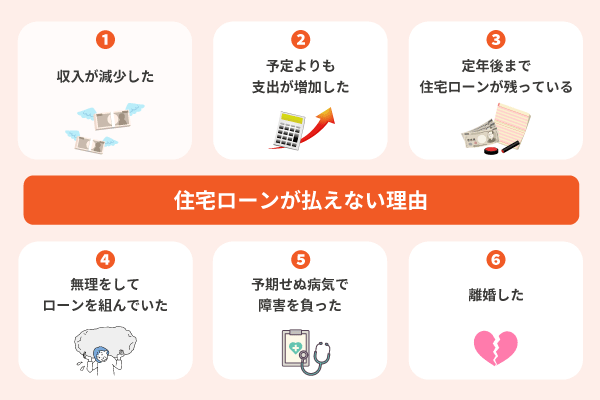

住宅ローンが払えなくなる6つの理由

住宅ローンを払えない理由は人それぞれで、様々あります。

- 収入の減少

- 予期せぬ支出の増加

- 定年退職後の返済計画のズレ

- 身の丈に合わない無理なローン

- 病気やケガによる就業不能

- 離婚

まずは、ご自身がどのケースに当てはまるのか、もしくは懸念しているのかを把握していきましょう。

それにより、対処の方法が変わります。

収入の減少

住宅ローンが払えなくなる理由で多いのが、予期せぬ収入の減少です。

- 会社の業績悪化による給与カットやボーナスカット

- リストラや失業

- 転職による収入減

- 自営業の売上不振

- 育児や介護による時短勤務

安定収入を前提に組んだローンは、収入が減ると途端に重荷となります。

特にボーナス払いを設定している場合、ボーナスの有無が返済計画を大きく左右します。

予期せぬ支出の増加

収入は変わらなくても、想定外の出費が家計を圧迫するケースがあります。

- 病気や怪我の治療費

- 子どもの進学費用、塾の費用

- 親の介護費用

- 家の修繕費、車の修理費

- 物価高騰による生活費の上昇

日々の生活費に加え、突発的な出費が重なると、住宅ローンの返済原資が不足してしまいます。

定年退職後の返済計画のズレ

定年後も続くローン返済は、計画通りに進まないリスクを伴います。

- 想定より退職金が少なかった

- 年金だけでは生活費とローン返済を賄えない

現役時代と同じ感覚でいると、収入が激減する定年後に返済が行き詰まる可能性があります。

身の丈に合わない無理なローン

住宅購入時の高揚感から、返済能力を超える無理なローンを組んでしまうケースもあります。

- 頭金がほとんどなく、借入額が高額

- 「変動金利なら大丈夫」と楽観視し、上限額まで借り入れた

- 年収に対する返済額の割合(返済負担率)が高い

一般的に、返済負担率は年収の20〜25%以内が理想とされています。

これを超えると、少しの環境変化で返済が苦しくなります。

病気や怪我による就業不能

ご自身や家族が大きな病気や怪我に見舞われ、働けなくなるケースも考えられます。

後遺症が残る「高度障害」状態になった場合、「団体信用生命保険」によってローン返済が免除される可能性があるので、この場合はまず、保険の契約内容を確認しましょう。

離婚

離婚により、返済計画が根底から覆ることがあります。

- ペアローンを組んでいたが、単独で返済義務を負うことになった

- 財産分与でトラブルになり、家を売却するにもできない

特に共有名義やペアローンの場合は問題が複雑化しやすいため、専門家を交えた話し合いが必要です。

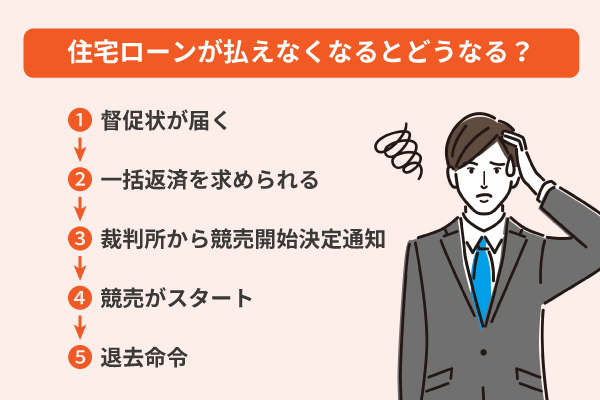

住宅ローンが払えなくなるとどうなる?

住宅ローンを滞納すると、法的な手続きに沿って事態は進行します。

何もせずに放置すれば、約1年~1年半後には強制的に家を立ち退かなければなりません。

どの段階で対処するかによって、取れる選択肢が大きく変わります。

【滞納1〜2ヶ月】金融機関からの督促状

最初の滞納から約1ヶ月で、電話や郵便による督促が始まります。

この時点では、まだ金融機関との交渉の余地が十分にあるので、支払いが遅れそうだと感じたら、督促が来る前にこちらから金融機関へ連絡・相談しましょう。

誠実な姿勢で相談すれば、返済計画の見直し(リスケジュール)に応じてもらえる可能性があります。

【滞納3〜6ヶ月】期限の利益の喪失と一括返済請求

滞納が3ヶ月を超えると、事態は深刻化します。

「期限の利益」を失い、ローン残高の一括返済を求める通知書が内容証明郵便で届きます。

「期限の利益」とは、契約通りに分割で支払う権利のことです。

これを失うと、文字通りローン全額を一度に返済しなくてはなりません。

【滞納6〜8ヶ月】保証会社による代位弁済と競売の申立て

多くの場合では一括返済が不可能なため、保証会社があなたに代わって金融機関へローン残高を返済します(代位弁済)。

その後、債権は保証会社に移り、保証会社があなたに対して一括返済を求めます。

それと同時に、自宅を差し押さえ、売却するための「競売」の申立て手続きが開始されます。

【滞納8〜9ヶ月】裁判所から「競売開始決定通知」が届く

保証会社の申立てが受理されると、裁判所から「競売開始決定通知」が届きます。

これは、あなたの意思とは関係なく、自宅が強制的に売却手続きに入ったことを意味します。

この段階になると、自宅の住所などの情報が公開され、裁判所の執行官や不動産鑑定士が家の調査(現況調査)に訪れます。

【滞納1年〜1年半】競売の成立と強制退去

現況調査から数ヶ月後に入札が開始され、最も高い価格を提示した買受人(落札者)が決まります。

買受人が代金を納付すると、家の所有権は完全に移転します。

その後、裁判所から「引渡命令」が出されるので、指定された期日までに退去しなければなりません。

引渡命令に従わない場合は、強制執行により家財道具一式が運び出され、強制的に退去させられます。

この段階では、任意売却などの有利な条件での売却はほぼ不可能なので、事態が深刻化する前に、一刻も早く行動を起こす必要があります。

住宅ローンが払えない時の具体的な対処法8選

住宅ローンの返済が困難になっても、諦めずに対処法を考え、実行していきましょう。

行動が早いほど、選択肢は多く残されています。

- 金融機関に相談する(返済計画の見直し)

- 保険の適用を確認する

- 金利の低いローンに借り換える

- 自宅を売却する(アンダーローン向け)

- 任意売却を検討する(オーバーローン向け)

- リースバックを利用する

- リバースモーゲージを利用する

- 個人再生を検討する

自分が利用可能な方法はどれなのかを比較し、比較して最善の方法を選択していきましょう。

金融機関に相談する(返済計画の見直し)

返済が苦しいと感じたら、すぐにでも借入先の金融機関に相談してください。

返済の意思があることを示せば、多くの場合、返済計画の見直し(リスケジュール)に応じてもらえます。

- 返済期間の延長:月々の返済額を減らす

- 元金据置:一定期間、利息のみを支払う

- 金利の引き下げ交渉

【こんな方におすすめ】一時的な収入減で、将来的に返済の目処が立つ方

保険の適用を確認する

契約時に加入した「団体信用生命保険(団信)」や、任意で加入した保険が使えないか確認しましょう。

- 団信:死亡・高度障害時にローン残高がゼロになる

- 疾病保障特約:がん・脳卒中・心筋梗塞などで所定の状態になった場合にローンが免除される

- 就業不能保険:病気や怪我で働けなくなった場合に保険金が支払われる

契約内容によって保障範囲は異なるので、まずは保険証券を確認し、適用条件をチェックしてください。

【こんな方におすすめ】病気や怪我で収入が途絶えたり、大幅に減少した方

金利の低いローンに借り換える

現在よりも低金利の住宅ローンに借り換えることで、月々の返済額や総返済額を削減できる可能性があります。

- 現在のローンとの金利差が1%以上ある

- ローン残高が1,000万円以上ある

- 返済期間が10年以上残っている

ただし、借り換えには手数料がかかり、再度審査が必要です。

滞納していると審査に通らないため、滞納する前に検討しましょう。

【こんな方におすすめ】滞納はしていないが、月々の返済負担を軽くしたい方

自宅を売却する(アンダーローン向け)

自宅を売却し、その代金でローンを完済する方法もあります。

売却価格がローン残高を上回る「アンダーローン」の状態であれば、借金を清算し、手元に資金が残る可能性もあります。

住み慣れた家を離れる決断が必要ですが、根本的な解決にはつながります。

【こんな方におすすめ】ローン残高より高く家が売れそうで、今後の返済負担から解放されたい方

任意売却を検討する(オーバーローン向け)

ローン残高が売却価格を上回る「オーバーローン」の場合でも、金融機関の合意を得て市場価格に近い価格で売却する方法が「任意売却」です。

競売よりも高値で売れる傾向があり、残った債務も無理のない範囲での分割返済を交渉できます。

- 競売に比べ、プライバシーが守られる

- 引越し時期などを交渉しやすい

【こんな方におすすめ】すでにローンを滞納しており、競売を回避して有利な条件で売却したい方

リースバックを利用する

リースバックは、自宅を不動産会社などに売却し、その後に賃貸契約を結んでそのまま同じ家に住み続ける方法です。

売却代金でローンを完済できる場合、生活環境を変えずに済みます。

- 引越しが不要で、子どもの学区も変わらない

- 固定資産税の負担がなくなる

- 将来的に買い戻せる可能性がある

【こんな方におすすめ】今の家に住み続けたいが、まとまった資金でローンを完済したい方

融資ではなく売却のため、審査も比較的に通りやすく、

ハウスマッチなら最短即日での現金化が可能です。

リースバックについて、詳しく知りたい方はこちらの記事もご覧ください。

リバースモーゲージを利用する

リバースモーゲージは主に高齢者向けの制度で、自宅を担保に生活資金などを借り入れ、契約者が亡くなった後に自宅を売却して一括返済する仕組みです。

毎月の返済は利息のみで済むため、老後の生活費を確保しながら自宅に住み続けられます。

利用には年齢や物件などの条件があります。

【こんな方におすすめ】高齢者世帯で、自宅に住み続けながら生活資金を確保したい方

個人再生を検討する

個人再生は、裁判所を介して債務を大幅に減額する法的手続きです。

「住宅ローン特則」を利用すれば、住宅ローンはそのまま返済を続け、その他の借金を圧縮することで、家を手放さずに生活を再建できる可能性があります。

手続きが複雑なため、弁護士などの専門家への相談が必須です。

【こんな方におすすめ】住宅ローン以外の借金も多く抱え、自力での返済が困難な方

その他、返済を助ける公的支援制度

状況によっては、国や自治体の支援制度を利用できる場合があります。

ご自身が対象となるか、一度確認してみましょう。

住居確保給付金

住居確保給付金は、離職や廃業、または収入が一定額以下に減少した方などを対象に、原則3ヶ月間(最大9ヶ月間)、自治体が家賃相当額を支給する制度です。

住宅ローンの返済そのものには充当できませんが、家賃負担がなくなる分、返済に資金を回せる可能性があります。

※自治体によって詳細な条件が異なります。

詳しくはお住まいの地域の自立相談支援機関にお問い合わせください。

失業手当(雇用保険の基本手当)

会社を退職して失業状態にある場合、ハローワークで手続きをすれば、再就職までの一定期間は失業手当を受け取れます。

次の仕事が見つかるまでの貴重な生活費となり、住宅ローンの返済原資にもなります。

住宅ローンが払えない時にしてはいけないNG行動

住宅ローンの返済に追われると、精神的に追い詰められ、誤った判断をしてしまうことがあります。

次の行動は状況をさらに悪化させるだけなので、絶対に避けてください。

返済のための新たな借り入れ

「一時的にでも返済しなければ」と焦り、消費者金融のキャッシングやカードローンに手を出すのは最悪の選択です。

キャッシングやカードローンは、住宅ローンに比べて金利が非常に高いため、返済額は雪だるま式に増えていきます。

また、新たな借り入れの履歴は信用情報に記録され、将来的なローン借り換えなどの選択肢も絶たれてしまうので、やめておきましょう。

夜逃げ

「もうどうにもならない」と夜逃げをしても、返済義務はなくなりません。

住民票を移さなくても、金融機関や保証会社は債権者としてあなたの所在を調査できます。

連絡を絶っても、法的な手続きは粛々と進み、あなたの知らないうちに自宅は競売にかけられ、財産は差し押さえられます。

誠実に対応すれば任意売却など有利な解決策があったにもかかわらず、自らその道を閉ざすことになるので、夜逃げは最悪の手段であると覚えておきましょう。

住宅ローンが払えないことに関するよくある質問

最後に、住宅ローンが払えないことに関するよくある質問に回答していきます。

- 滞納すると、連帯保証人に迷惑はかかりますか?

-

はい。迷惑をかけることになります。

返済を滞納した場合、金融機関は連帯保証人に対して、あなたと同等の返済義務を求めます。連帯保証人が一括返済を請求されるケースも少なくありません。

- 滞納すると「ブラックリスト」に載りますか?

-

滞納が2〜3ヶ月続くと、個人信用情報機関に事故情報として登録されます。

一度登録されると、約5〜10年間は新たなローンを組んだり、クレジットカードを作成することが困難になります。

- 「任意売却」と「競売」は何が違うのですか?

-

競売は、市場価格の5〜7割程度で落札されることが多く、残債を抱えるリスクがあります。

一方、任意売却は市場価格に近い価格で売却できるため、残債を大幅に圧縮できます。

また、競売のように情報が公開されることもなく、ご近所に知られずに売却手続きを進められます。

住宅ローンが払えない時は早めに対策を

本記事では、住宅ローンが払えなくなる理由から、具体的な対処法までを解説しました。

住宅ローンの返済が困難になるのは、決して特別なことではありません。重要なのは、問題を放置せず、できるだけ早い段階で行動を起こすことです。

対処が早いほど、返済計画の見直しや有利な条件での売却など、取れる選択肢は多く残されています。

今の自宅に住み続けたまま、ローンから解放されたいという方には、

「リースバック」がおすすめです。

今すぐローンから解放されたい方は

ハウスマッチのリースバックがおすすめ!

- 売却後も同じ家に住み続けられる

- まとまった資金を最短即日で手に入れられる

- 近隣住民に知られることがない

- 買い戻し特約がある場合は資産を買い戻せる可能性がある

\リースバックしたらあなたの家はいくら?/