「今の貯金で老後の生活は問題なく過ごせるだろうか」

「年金だけで暮らしていけるのか」

会社を退職し、定年後の暮らし方について不安を抱える方は多いでしょう。

この記事では、老後破産する原因から対策まで紹介します。

最後まで読めば老後にかかる金銭面の不安を解消し、どのように対策していけばよいのかがわかります。また貯蓄方法も知れるので、ぜひ参考にしてください。

ハウスマッチでは、資産形成に有効なリースバックも取り扱っているので、気になる方はこちらもぜひチェックしてください。

老後破産とは

老後破産とは、老後に破産し生活に困窮することを指します。

2018年の総務省公表の「家計調査報告」では、高齢者無職世帯における1ヶ月の生活費に回せる金額平均は約19万円です。

一方で消費支出の平均額は、1ヶ月で約24万円が発生しています。

所得と支出を差し引くと、多くの方の老後生活は毎月4万円の赤字になっている可能性が高いです。

お金がない人が陥りやすいと思われている老後破産ですが、使い方次第ではお金を持っていても破産してしまう方もいます。

このように、老後破産は誰にでも起こりうる問題なのです。

老後破産する人は増えている

破産債務者の割合は年々増加しています。

なぜなら、2002年の消費者問題対策委員会調査では60歳以上の破産債務者の割合は約17%、2020年には約25%にも増えています。

少子高齢化社会が進み、高齢者の割合が増加しているのも要因の1つです。

内閣府の調査では、65歳以上で心配なく経済的に安定して過ごせている方は全体の68.5%です。

一方で家計が苦しく老後を心配する方の割合は7%となっており、老後破産予備軍とも呼ばれています。

また高齢者の世帯のうち37%は所得が150万円以下という結果があり、貯蓄を切り崩しながら生活している人も多いです。

これらの所得が少ない人の貯蓄額によっては、今後老後破産する人数も増えていくと予想されています。

破産の割合は16人に1人

3200万人いる高齢者の中で、約300万人が生活保護基準よりも低収入とも言われています。

中でも独身高齢者は1/3もの割合で老後破産状態となっており、今はまだ平気でも今後破産してしまう確率も高くなっています。

生活保護を受けている高齢者の数を差し引くと、生活保護を受けずに生活をしている高齢者は200万人以上です。

生活保護を受けないと生活を切りつめて生活している破産状態で暮らす必要があります。

退職金の減額や年金額の引き下げによって、今後そのような環境に陥る方々の人口は増えていくでしょう。

高収入でも老後破産の恐れがあるから油断はできない

現役時代に高収入だった方でも、老後破産に陥る恐れがあります。

老後に対して何も準備していないと、事故や怪我で高額な請求があった場合に対処できなくなります。

対処できたとしても貯金を切り崩すことになるため、老後の生活は不安定になっていくでしょう。

また、住宅ローンの支払いや熟年離婚などでマネープランが狂った場合にも老後破産になりやすくなります。

突然貯金がなくなり年金のみの生活になってしまうと、想定していたプランが容易に崩壊するかもしれませんので、注意しましょう。

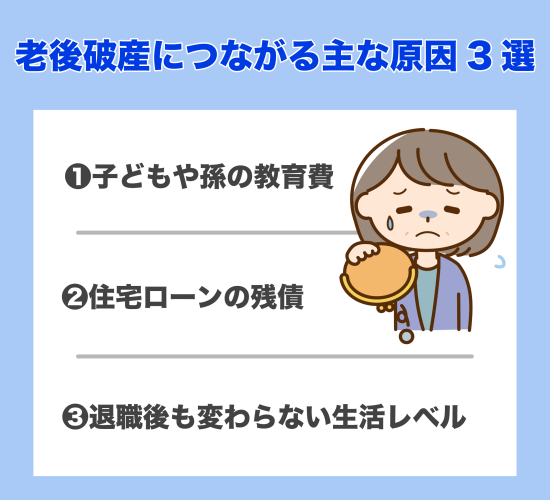

老後破産の主な原因3選

老後破産はどのように起こるのでしょうか。

ここでは、老後破産に陥ってしまう原因について解説します。

老後破産の原因は以下の3点です。

- 子供の教育費がかかる

- 住宅ローンの支払いの負荷がかかる

- 退職後も生活レベルが落とせない

では、順番に解説します。

1.子供の教育費がかかる

子供の教育費は、人生の3大出費といわれています。

子供のためにむやみに教育費を使えば老後の生活費を削ることになり、老後破産の原因になります。

また実家暮らしの場合は教育費だけでなく子供の生活費や年金の負担もしなければいけません。

就職に失敗した子供が実家で引きこもりになればその分の生活費を支払い続けることになり、老後の資金にも手を出し始めてしまうでしょう。

子供への闇雲な投資は今後の老後生活に大きな影響を及ぼすので、計画的に教育費を出すようにしましょう。

2.住宅ローン支払いの負荷がかかる

定年退職後もローンの支払いが終わっていない場合は、老後破産に陥りやすいです。

ローンが定年後も残っていると退職金やボーナスをローンに回さなければいけなくなるので、老後の貯蓄ができずに老後の生活に大きな影響を及ぼします。

会社員の給料は50歳をピークに減らされるため、歳を重ねるにつれて住宅ローンの支払いは難しくなるでしょう。

近年では退職金が減額する会社や退職金が完全にない会社もあるため、退職金がなくなれば生活に大きなダメージを与えかねません。

また晩婚化や高齢出産の影響でマイホームの購入が遅くなっているのも原因の1つです。

老後破産を防ぐためにもローンをしっかり完済していくことが大切だと言えるでしょう。

3.退職後も生活レベルが落とせない

退職後も会社員時代と同じような生活を行うと貯金が減り、老後破産に陥りやすいでしょう。

退職後は給料がなくなるため収入が減少します。 ですが、毎月給与を得ていたときと同じ水準で老後の生活を維持している人もいるのです。

その場合収入は少ないものの出費は増えるため、毎月赤字になる恐れがあります。

年金収入額は少ないため、そこから生活費が引かれてしまうと手元に残るお金は少なく、早いスピードで貯金が削れてしまうかもしれません。

収入に見合わない生活をしている方は、生活に困窮しやすくなるので注意しましょう。

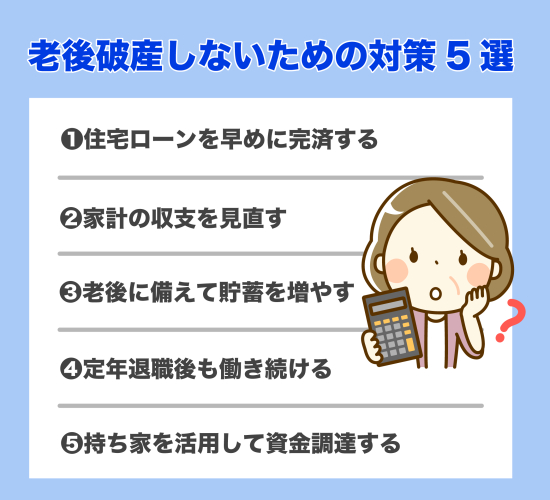

老後破産しないための対策5選

老後の生活をよりよくするためには、日々の生活からさまざまな意識を向けるのが重要です。

今からでもできる老後破産しないための対策は、以下の5点です。

- 住宅ローンを早めに完済する

- 家計の収支を見直す

- 老後に備えて貯蓄を増やす

- 定年退職後も働き続ける

- 持ち家を活用して資金調達する

では、順番に解説していきます。

1.住宅ローンを早めに完済する

お金に余裕ができたら、なるべくローンを早めに完済するようにしましょう。

定年退職後も住宅ローンが残っていると、それだけでも家計に大きなダメージを与えます。

支払いの期間には個人差がありますが、ボーナスなどの収入を返済に回せるように、しっかりと計画を立てるようにしましょう。

無理やり返済にあててしまうと貯金を切り崩しすぎてまったく手元に残らなくなる可能性もあるので、注意が必要です。

今後のライフプランを立て、繰上げ返済などを活用しながら退職前までにはローン完済を目指しましょう。

2.家計の収支を見直す

老後の収入源が年金のみとなってしまう場合は、現時点で無駄な支出がないかをチェックするのがおすすめです。

老後にかかる固定費は、定年退職前と変わらず支払い続けなければいけません。

そのため、金額を下げられない場合は老後のための貯金がしにくくなります。

とくに住居費や自動車費、保険費用などは毎月固定で発生する出費です。

「家賃の安い家に引っ越す」「保険や電気代の契約会社を見直す」など、さまざまな対策を行うようにしましょう。

3.老後に備えて貯蓄を増やす

老後破産を防ぐためには、早期の資産形成が重要です。

投資は老後の資金を維持するための手段ともいわれており、公的年金だけでは不足が予想されています。

そのため、定年前から貯蓄を増やすように行動していきましょう。

運用方法によっては元本割れのリスクもあるため、慎重な判断が必要です。

貯蓄の増やし方はさまざまで、投資や積立NISA、非課税制度の導入などがあります。

自分に合った貯蓄方法を取り入れて効率的に資産運用をできるようにしましょう。

4.定年退職後も働き続ける

定年後も働き続けるのも老後の資金を集めるために有効な方法です。

会社によっては再雇用や継続雇用制度が完備され60歳以上になっても働き続けられるところもあり、その数は年々増加しています。

高齢になるにつれ医療費や介護費など出費が増えていき、貯蓄は減っていくため定年後も共働きなどで稼ぐのもおすすめです。

フルタイムで難しい場合は、アルバイトでも仕事ができるでしょう。

一方で、働きすぎて給料が一定の額を超えてしまうと年金の一部、もしくは全額が支給停止となってしまうため注意しましょう。

5.持ち家を活用して資金調達する

家計収支や早めの住宅ローン完済が難しい場合は、持ち家を活用してみるのも方法の1つです。

リースバックといった運用方法を行えば、不足する老後資金を確保できる可能性があります。

リースバックを用いた資産運用は福利効果が期待できるため、なるべく早い段階から始めるようにしましょう。

ハウスマッチなら物件情報をもとに自分にあった最適な会社を全国各地から選んでくれます。

無料相談も行っているので、気になる方はこちらをご覧ください。

老後破産しやすい人の特徴3選

老後破産しやすい人はどのような特徴を持っているのでしょうか。

ここでは、老後破産しやすい人の特徴について紹介します。

今後の人生を大きく変えてしまう可能性があるため、ぜひ参考にしてください。

老後破産しやすい方の特徴は以下の3点です。

- 病気や怪我による想定外の出費があった人

- 熟年離婚した人

- 自分の資産や家計を把握できていない人

では、順番に解説します。

1.病気や怪我による想定外の出費があった人

老後の年金生活受給額を計算していたとしても想定外の出費によって老後破産をしてしまう方もいます。

事故や怪我をして病院に入院すると、高額な費用請求により貯蓄を切り崩す必要があります。

交通事故を自分が起こしてしまった場合は、被害者への治療費や賠償金を負担する可能性が高いです。

保険が切れていた場合は、貯金を切り崩しながら支払わなければいけないため、老後の資金が不足してしまうでしょう。

生活レベルを落とし貯蓄していた方でも、このような状況に陥ってしまう恐れは十分にあるといえます。

2.熟年離婚した人

熟年離婚をした方は収入が半分となり、老後破産しやすいといわれています。

専業やパートで得られる年金は、毎月数万円程度しか得られません。

年金分割制度を利用していたとしても、婚姻期間中の厚生年金を分けられるのみです。

また、自営業の方は年金分割できないため注意が必要です。

熟年離婚の多くは主にDVや浪費癖、性格の不一致や不倫などが原因となっています。

熟年離婚後を年金のみで生活するのは難しく、老後破産に陥りやすいです。

そのため、離婚する場合は貯蓄をしておいたり、私的年金を利用したりといった計画を行うようにしましょう。

3.自分の資産や家計を把握できていない人

将来の見通しを測れていない方も老後破産に陥りやすいでしょう。

資産や家計を把握していないと、自分がどのくらいの生活費用をかけているのかがわかりません。

気付いた時には予想以上の出費をしている可能性があります。

たとえば定年後30年間を月額20万円で生活するためには、720万円の貯金が必要になります。

個人差はありますが老後に余裕を持って生活するために、早いうちに自分の貯金金額を確認するようにしましょう。

複数の口座を持っていれば、貯金が総額いくらあるかのチェックも忘れずに。

また年金受給額は人によって異なります。年金ネットで調べて定期的に金額のチェックをするのもおすすめです。

老後破産するとどうなる?

老後破産をしてしまうと、生活をする上でさまざまな影響があります。

今まで不自由なく過ごせていたものが一気に変わってしまうため、老後破産を起こさないようにするのが大切です。

ここでは、老後破産してしまった場合どのようなことが起こるのかについて紹介します。

老後破産後のリスクを踏まえてしっかりと対策をするようにしましょう。

老後破産によって受ける影響は以下です。

- 病院や介護施設などに入居できなくなる

- 生活保護を受給しなければいけなくなる

- 持ち家を売却しなければいけなくなる

では、順番に解説していきます。

病院や介護施設などに入居できなくなる

老後破産をしている場合は怪我や病気にかかっても、医療費が出せず病院を受診できなくなります。

日々の生活をするための資金がなくなってしまうため、病院や介護施設といった公共の施設の利用ができません。

高齢になるにつれ足腰が悪くなりやすく、介護を必要としても施設にも入れず自分で対処する必要があります。

家族に介護してもらえる場合もありますが、不要な労力を強いる原因にもなりかねないので老後破産は未然に防ぎましょう。

生活保護を受給しなければいけなくなる

老後破産した方は生活保護を受ける方が多いです。

生活保護には個人差があり、困窮の程度に応じて必要な保護が施されます。

生活保護を受給するには条件があり資産運用や土地売却ができる方、年金手当など他の制度で給付がある方は受けられません。

また、扶養義務者がいる場合は援助をもらうなどして生活を続けます。

その後貯金がなくなり、援助も受けられず最低生活がなくなった場合にのみ保護が受けられます。

老後破産をしてしまうとすべての財産を失い、生活保護を受けなければ生活できなくなるでしょう。

生活保護は受けないにこしたことはありません。

持ち家を売却しなければいけなくなる

老後破産し、生活保護を受けるためには持ち家を売却することが必要です。

土地や家屋を所持しながら生活保護の申請を行っても、資産とみなされ売却して生活費にするよう指導されます。

保有している土地や家屋を売却するとある程度の金額は得られます。

しかしそれだけで今後しばらく生活ができるかどうかは難しいでしょう。

どうしても生活ができなくなってしまった場合に限り、生活保護が受けられます。

家や財産を失い思い描いていた老後生活が送れなくなるため、老後生活はより困窮していくでしょう。

そうならないように、将来を見越して貯蓄計画しておくことが重要だといえます。

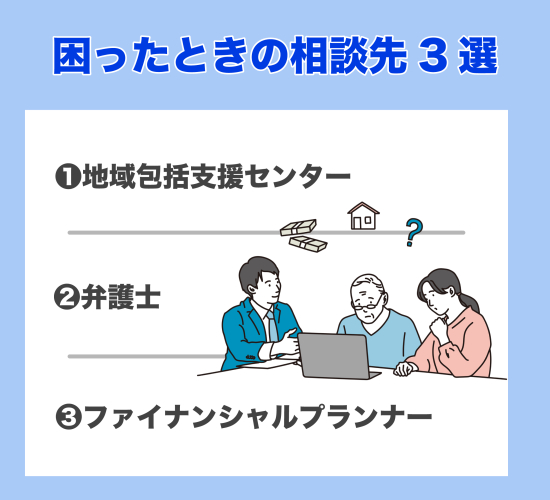

困った時の相談先3選

老後破産を防ぐためには、早めに相談するのが大切です。

ここでは、困った時におすすめの相談先を3つ紹介します。

相談先によって相談できる内容は異なりますので、家族や友人に話しにくい方は参考にしてください。

悩みを解消してくれる相談先は以下の3つです。

- 地域包括支援センター

- 弁護士

- ファイナンシャルプランナー

早めに相談することで今後のライフプランや現状の把握がしやすくなるでしょう。

万が一のトラブルにも対応しやすくなるので、うまく活用していくのがおすすめです。

1.地域包括支援センター

地域包括センターは病気や介護で生活が苦しくなった方におすすめです。

住まいや医療、介護などのサービスを包括して提供している機関。

2025年を目処に実現される地域包括ケアシステムの一環で、高齢者の暮らしのサポートをしてくれます。

地域包括センターは自治体から依頼を受けた医療法人やNPO法人など、さまざまな団体が運営しています。

全国およそ5000箇所に設置されており、相談しやすいのが魅力です。

高齢者や家族の生活を守る相談窓口としても活用しやすいです。

2.弁護士

お金の悩みを解決したい場合は弁護士に相談をしましょう。

弁護士は取り扱う分野が幅広く、法律に基づいた適切なアドバイスをくれるので、自分では難しい問題も解消に導いてくれます。

また、マンツーマンで相談できるため不安も打ち明けやすいのもポイントです。

借金の返済が難しい場合でも借金の支払い義務の免除方法を提案してくれます。

ほかにも債務整理や任意整理、過払金の返還請求や闇金対応など幅広い悩みに対してアプローチできます。

無料相談をしてくれる事務所も多いため、気軽に相談がしやすいです。

老後の支払いが不安な方におすすめです。

3.ファイナンシャルプランナー

ファイナンシャルプランナーは、老後の貯金や資産の運用方法などについて教えてくれます。

人生設計や夢など一人一人の希望に合わせたライフプランを提案してくれるのが特徴です。

老後の収支や支出の関してのキャッシュフローを作成し家計の問題点や解決方法などを示してくれます。

また提案だけでなく、実現するためのお金の管理方法や運用の仕方についてもアドバイスしてくれます。

そのため、安定した老後生活を送るための具体的な行動を起こしやすくなるでしょう。

ファイナンシャルプランナーはどの年代からでも気軽に相談しに行けるので、早めの老後対策が取りやすくなるでしょう。

まとめ

老後破産は、定年退職後に生活するための貯金が尽きて経済的に行き詰まっている状態のことです。

老後破産に陥ってしまうとほとんどすべての資産を手放すことになります。

生活保護に入らなければいけなくなり、思い描いていた老後を過ごせなくなるでしょう。

将来生活に困窮しないためにも、早いうちから計画的に貯金し老後の生活を安定させましょう。

リースバックを使えば、持ち家に住みながら効率よく資産の運用が行えます。

できるだけ早い段階から取り組むと今後の老後生活にも余裕が持てるようになりますので、以下もチェックしてみてください。